2021年の小売市場の動向

ベトナム国内の消費・小売業界は毎年発達し続けている。

マーケットサイズ(市場規模)

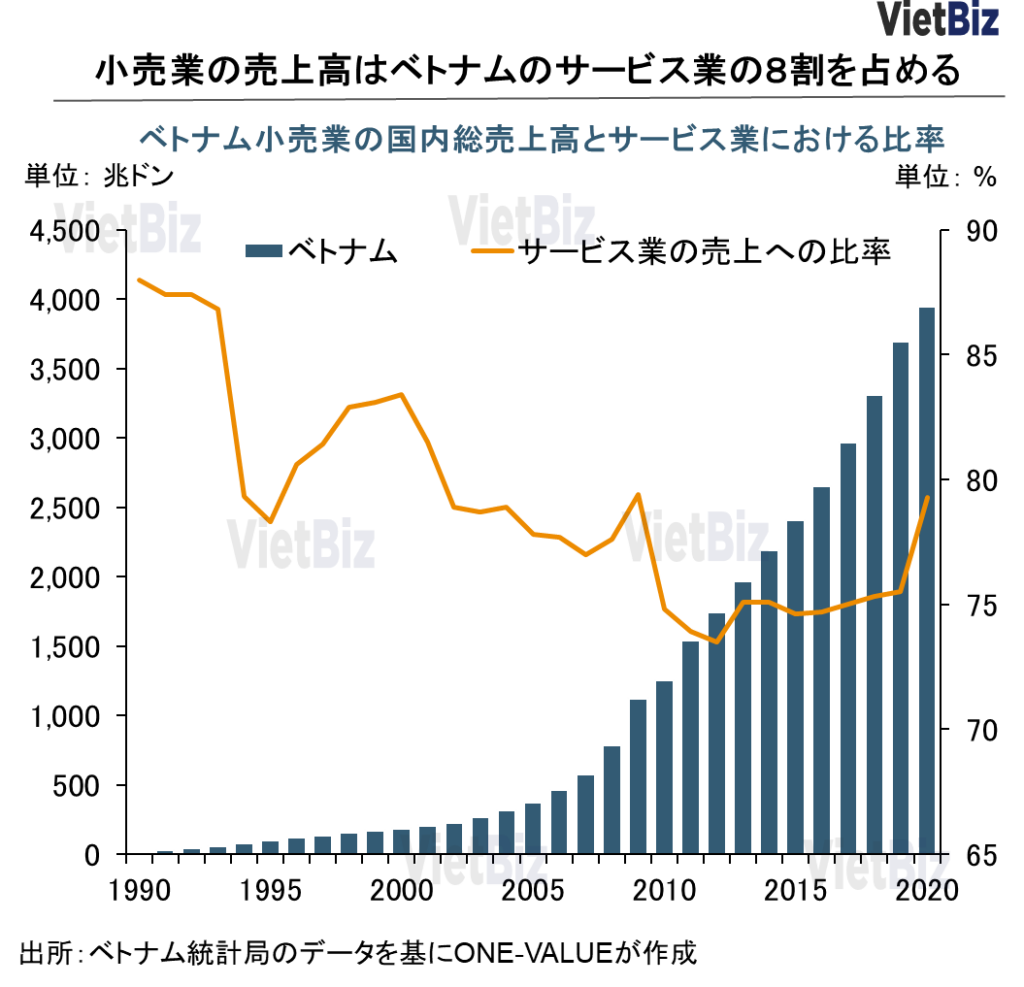

2021年におけるベトナム国内の小売市場規模は1,790億米ドルに達した。サービス業に占める小売業の割合は80%近くを占めている。(ベトナム統計局調べ)

サービス業はベトナム経済の3本柱の1つであり、ベトナムの国内総生産(GDP)の約41%を占めている。そのため、小売業はベトナム経済にとって非常に重要な分野である。

2021年のベトナム小売業の動向

本章では、コロナ禍であった2021年におけるベトナムの小売り業界を解説する。

ベトナムは新型コロナウイルスが拡大し始めた2020年は安定して抑え込みに成功しており、東南アジアだけでなく世界全体でも「優等生」とされたが、2021年には深刻なコロナ禍に陥っていた。

コロナ禍による大きな影響

ベトナム政府は、国内で新型コロナが発生し始めた2020年前半には、まだ全国的な社会隔離政策を実施しなかった。2021年には感染拡大した一部の地域で、市場や飲食店等の運営制限・禁止等、非常に厳格なロックダウンを実施した。そのため、2021年のベトナム国内消費や小売り総売上高は大幅に減少した。

電子製品の売上が好調

2021年のコロナ禍で、ベトナムではオンライン学習、オンラインミーティングが浸透し、スマートフォンやパソコンの売上高が大きく伸びた。GFK社のデータによると、2021年のベトナム国内のパソコンと携帯電話の小売販売は、前年比2桁%の成長を記録したという。

伝統的な公設市場から現代の小売店へ転換

現代のスーパーとコンビニエンスストアは、伝統的な市場(いちば)から市場シェアを獲得している傾向がみられる。特に、ホーチミン市を中心とするベトナム南部地域では、2021年の6月下旬から10月中旬までの感染拡大により伝統的な市場が閉鎖されたため、消費者の購入心理や行動が変化した。

Nielsen社のデータによると、2021年のFMCG(日用消費財)の小売売上高においては、従来の伝統市場の成長率はマイナス7.2%で、スーパーやコンビニの方はプラス1.6%で拡大したという。

小売業の各セグメントの動向

ベトナム人の食品購入と言えば、これまではパパママショップ(個人商店)や先述した伝統的な市場が主流であった。しかし昨今のベトナムでは、経済発展や都市化、所得増加の影響を受け、現代的なスーパーマーケットやショッピングモールが増加している。また、EC(電子商取引・オンラインショッピング)の市場も拡大している。ベトナムではトラディショナルトレードからモダントレードへのシフトが急速に進んでいる。

ベトナムにあるスーパーマーケットの分類として、コンビニ、コンビニと同程度の面積であるミニスーパー、それより大きい中型スーパー、さらに大きい大型スーパーマーケット及びショッピングモールがある。

ここでは、ベトナムにある各小売チャネルの現状を分析する。

コンビニエンスストア(コンビニ)

ベトナムのコンビニ市場の成長速度はアジアで最も早く、2018年から年間平均37.4%の成長が見込まれている。(IGD社調べ)

ベトナムには、外資系の大手コンビニチェーンが10年以上前に参入している。例えば、「ショップ&ゴー」は2006年、日本の「ファミリーマート」は2009年、「サークルK」も2009年、「ミニストップ」は2012年にそれぞれベトナムに進出した。また、近年ではセブンイレブンや韓国のGS25も参入している。

ただし、これらの企業の店舗出店は依然ホーチミン市等の大都市が中心で、出店数もやや少なめであり、大都市圏以外の出店はまだ実施されていない。

一方で近年は、ベトナム発の「Winmart」というコンビニチェーンが市場に参入し、ベトナムコンビニ市場の様相が大きく変化した。ベトナム大手コングロマリットのマサン・グループによって運営されるWinmartは2022年5月時点で、ベトナム全国に2708店舗を展開しており、ベトナム最大のコンビニチェーンとなっている。

中・小スーパーマーケット(食品小売り)

小型スーパーはミニスーパーとも呼ばれ、日本では「まいばすけっと」等があてはまる。食料品を中心に取り扱うことが特徴である。

ベトナムの中・小型スーパーマーケットの市場は過去4年間で着実に成長している。Saigon CoopやBach Hoa Xanhなどの国内プレーヤーがこの市場を支配しており、それぞれ43%と14%の市場シェアを占めている。国内のスーパーマーケットチェーンはベトナムの文化と消費者行動を深く理解しており、それが成功の大きな要因と考えられている。

大型スーパー・ショッピングモール

ベトナムのショッピングモール分野は、2014年までの成長期の後、店舗数と床面積はほとんど増加しておらず、売上も減少傾向にある。理由の一つとして、これらの大型店舗のほとんどが郊外に位置することが挙げられる。大型店舗で買い物をする消費者は、やはりまとめ買いをする場合が多く、中・小型スーパーとはニーズが異なる。

大型スーパー・ショッピングモール分野の主要プレーヤーとしては、BigC、ロッテマート、イオンモール、Saigon Co.op、E-Mart等があり、タイのBig Cが大型スーパー市場の57.6%を占めている。

電気屋・家電量販店

ベトナムの電気製品小売市場は、ピークをやや過ぎたとされている。大通りに出店するテレビ、冷蔵庫、洗濯機の小売店は、2010年から2015年のベトナムで非常によく見られた。しかし、近年の電気製品市場は徐々に飽和期に入っており、衰退している大手電気製品小売チェーンもある。

このセグメントの大手企業は、The Gioi Di Dong(MWG)の「Dien May Xanh」チェーン、「Dien may Cho Lon」チェーン、および「Nguyen Kim」電気製品チェーンだった。 しかし、先述の通り市場は飽和期に入っているため、近年は大手も困難な状況に陥っている。

例えば、「Dien may Cho Lon」チェーンは多くの店舗を閉鎖し、「Nguyen Kim」はタイのセントラルグループによって買収された。また、The Gioi Di Dong社は電化製品を主力とする「Dien May Xanh」チェーンよりも、最近は食品小売チェーンの「Bach Hoa Xanh」の拡大に注力している。

EC(オンライン購入)

2016年から2020年までのベトナムのECの平均成長率は約30%である。ECでの小売およびサービス(B2C)の市場規模は、2015年の40億米ドルから2019年には約115億米ドル、2020年には150億米ドルに増加した。2020年から2025年の期間の平均成長率は29%であり、2025年までに市場規模は520億米ドルに達すると予測されている。(ベトナムEC協会 ”VECOM” が公開したベトナムECインデックスレポート2021のデータ)

ベトナムにおいて、電化製品の多くはECを通じて購入されているが、食品や衣料品などの生活必需品は依然として伝統的なオフラインチャネルを通じて購入されている。 これは日本人にも当てはまる特徴だが、ベトナム人は衣料品や食品のような商品を「自分の手で試して、自分の目で見る」ことを好む。 一方、前述の電化製品など、自宅まで運送する必要のある大型商品は、消費者がオンラインで購入することが多い。

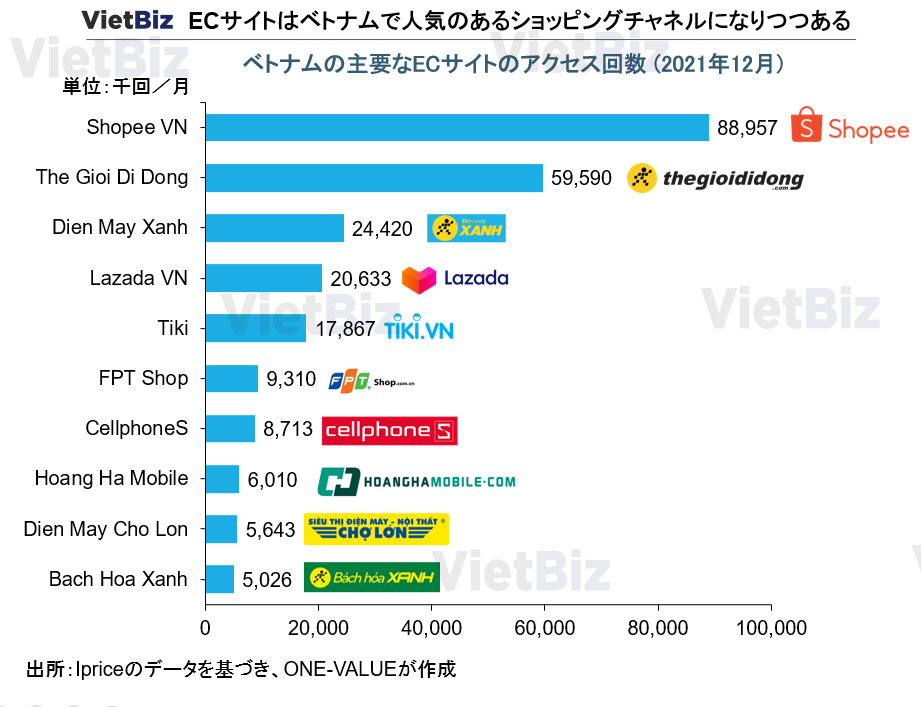

以下のグラフは、ベトナムでアクセス数が多いサイトの一覧である。

また、ECを含めたベトナムのIT・デジタル領域のサービスは徐々に拡大している。ベトナムの都市部における4G電波カバー率は約100パーセントで、キャッシュレス決済にも多くの企業が参入している。ベトナムのスタートアップの多くがIT・デジタル領域の企業である。

在ベトナム外資系小売企業の動向

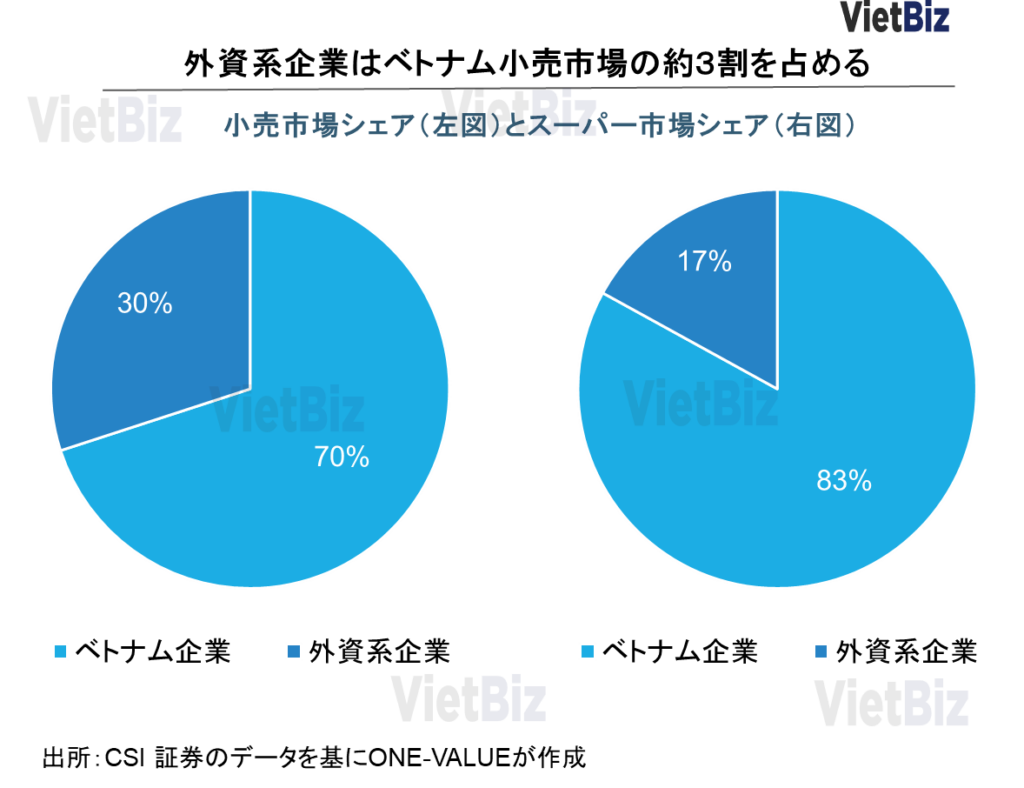

ベトナムの小売市場には、国内企業と外資企業がどちらも多く参入している。ただ、国内企業と外資企業は、競争だけでなく協力・棲み分けの状態になっている場合もある。

ベトナム国内企業は地元の消費者の知識とライセンスに精通しているという強みを持つ一方、外資企業は高い技術と資金力を持っている。そのため、ベトナム小売市場の各セグメントの状況を見ると、ベトナム国内企業は食品・日用消費財(FMCG)の分野で市場シェアを占めているが、資金力のある外国企業は、多くの投資を必要とするショッピングモール及び大型スーパーマーケットのセグメントで非常に大きなシェアを持つ。

このショッピングモール分野で外資系企業と競争できるベトナム企業は、ベトナム最大の民間企業であるVin Groupの子会社であるVin Retail(VRE)のみと考えられる。

ベトナム小売業におけるM&Aトレンド

ベトナム国内外の企業両方にとって、ベトナムの小売業界は魅力的である。これまでベトナムでのM&Aと言えば外資企業が実施する案件が多かった。しかし、近年のベトナム小売業界では、外資だけでなくベトナム国内企業によって実施された大規模なM&A案件が多数ある。

本章では、マサン・グループの「Winmart」小売チェーンの買収と、タイのセントラル・グループの「Big C」ショッピングモールチェーンの事例を紹介する。

ベトナム国内企業同士のM&A:「Winmart」(Masan Group)

2019年、Masan はVinGroupからの株式譲渡により、ベトナムの最大手コンビニエンスストアチェーンである「Vinmart」を運営する「VCM社」の発行済み株式83.74%を取得した。ただし、この取引はMasan の非公開子会社を通じて実施されており、取引金額は公表されていない。

ベトナム現地のメディアによると、取引金額は2億5000万 USDであるとされている。もしこの通りであれば、ベトナム国内企業同士のM&Aとしては史上最大規模となる。

Masan は2021年に、「VinMart」の商標を「WinMart」に変更した。コンビニエンスストア内にコーヒーマシン、ATMなどを導入するなど、小売りだけに留まらない「POINT OF LIFE」という戦略を実施している。

出所:vietnambiz.vn

外資系企業:「Big C」(セントラルグループ)

Central Group(セントラルグループ)はタイ最大の小売企業であり、2016年4月にCasino Group(カジノグループ:フランス)から9億2000万ユーロ(10億5000万USDに相当)で 「Big C」 というベトナムの大型スーパーチェーンを買収した。

この取引によって、Central Group はベトナム最大のショッピングモールチェーンの経営権を取得した。

セントラルグループはタイで最大の企業の1つであり、主に不動産、小売チェーン、ホテル、レストラン分野で事業を行っている。その一方、買収された時点2016年でのBigCは、全国で4つの大型ショッピングモール、27のスポーツ用品店、30のアパレル店、1つのホテル、21の電子機器小売店、1のeコマースチャネル、13の食品スーパーマーケットを運営していた。

Central GroupはBig Cを買収した後、 「Big C」の商標を使用し続けてきたが、2020年からBig Cの全ての店舗の商標・名称を「GO!」に変更した。

2022年の成長見込み

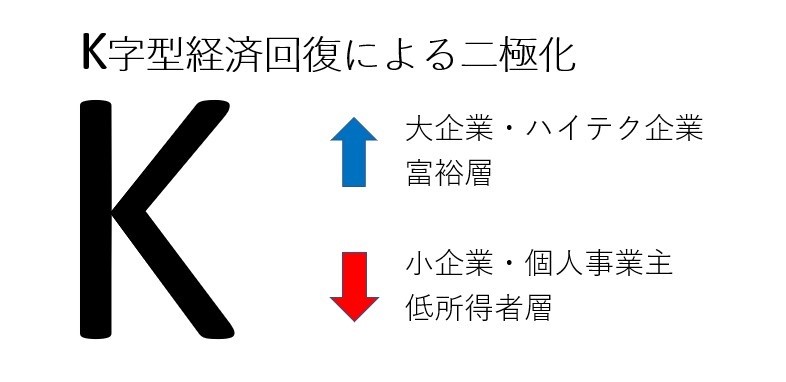

2022年、ベトナムで大規模な隔離政策が実施されないと仮定する場合、ベトナム小売業界の回復は「K字型の回復」になると予測されている。(SSI証券の見解)

電子製品小売:需要は変わらず増加見込み

2022年からベトナム全国の学校が再開されても、オンライン授業が対面授業と同時に維持されるという。そのため、ノートパソコン、タブレットや携帯の需要は依然として増加すると予測される。(デロイト社の予想)

食品小売:公設市場から、スーパーやECへ

2021年の新型コロナ感染拡大を受け、ベトナム政府は多くの地域に対して都市閉鎖(ロックダウン)を実施した。これより、ベトナム人消費者は平時のようにに伝統的な市場や卸売市場へ行くことができなくなり、ITやPC・スマホに疎い人でも、食品等の生活必需品を購入するためにECを利用し始めた。

また、感染拡大の中で、消費者の健康・衛生意識も向上した。そのため、食品や製品の衛生管理、原産地、製造過程や品質管理基準などを重視する人も多くなってきている。

食品の従来の主要な販売チャンネルである市場やパパママショップは、これらの条件に対応できない。それに対して、ITの導入で商品在庫や品質管理に優れるスーパーあるいはECチャネルが、今後のベトナム食品小売分野で、トラディショナルトレードを上回る可能性が十分にある。

小売業における主要な企業

ここからは、ベトナムの小売業界における主要な企業を挙げる。

The Gioi Di Dong

| 会社名 | CÔNG TY CỔ PHẦN THẾ GIỚI DI ĐỘNG |

| 設立 | 2007年 |

| 本社 | ホーチミン市 |

| 主力事業 | 食品小売、電気製品小売、Eコマース、ドラッグストアチェーン |

Mobile World Investment Joint Stock Company(MWG)は、ベトナムで売上と利益の両方でトップの小売業者である。現在、MWGはベトナム全国とカンボジアで4,500を超える店舗を運営している。 MWGは、小売チェーンthegioididong.com(携帯・パソコン小売)、Dien May Xanh(家電製品)、Bach Hoa Xanh(食品スーパー)を運営している。 さらに、2020年にMWGは、An Khang ドラッグストアチェーンを買収した。

Masan Group(マサン・グループ)

| 会社名 | CÔNG TY CP TẬP ĐOÀN MASAN |

| 設立 | 2005年 |

| 本社 | ホーチミン市 |

| 主力事業 | コンビニエンスストア、食肉加工、FMCG |

マサンはベトナムでの最大の民間企業の一つである。マサン・グループが注力している主な事業分野は、食品製造・販売、自然資源開発、ベトナムでのWinmart(ウィンマート)小売チェーンの運営である。 マサンは2018年に、ベトナムのビングループから小売チェーン「ビンマート」を買収し、社名をウィンマートに変更した。

日本企業の参入

本章では、ベトナムに参入している日本の小売企業を紹介する。

イオン

| 会社名 | CÔNG TY TNHH AEON VIỆT NAM |

| 設立 | 2011年 |

| 本社 | ホーチミン市 |

| 主力事業 | ショッピングモール、スーパーマーケット、EC |

イオンは、2009年に駐在員事務所として正式にベトナムでの営業を開始した。2011年10月7日、ホーチミン市人民委員会の承認を得て、イオンはイオンベトナム株式会社を設立した。

イオンベトナムの主力事業はショッピングモール、スーパーマーケット、Eコマースの運営事業である。

住友商事

2022年3月、ベトナムの不動産大手である「BRGグループ」と日本の住友商事は、ベトナム国内に数十のスーパーマーケットを建設することを発表した。

BRGグループの傘下である株式会社BRGリテールが住友商事と連携し、「Fujimart」というスーパーマーケットチェーンの拡大が進んでいる。BRGの広報部によると、2022年から年間10店の新規店舗をオープンし、2028年までにベトナム全国の大都市で50の新規出店をする予定だとわかった。ベトナムのBRGグループはFujimartの51%の株式を所有し、住友商事は49%を所有する。

まとめ

ベトナムでは人口と中流階級の世帯数が着実に増加しているため、小売市場には大きなポテンシャルがあると考えられる。特に都市部に住むベトナム人は現在、品質・製品の産地・快適なショッピング体験を優先する傾向があり、従来の伝統的な市場や個人商店(交通の利便性が高く、価格が安いが、品質と食品の安全性と衛生が確保できない)よりも現代的なスーパーマーケットで食品を購入している。 これはベトナム人の消費行動の大きな変化である。

ただし、ベトナム小売業の最も大きな課題は、「ロジスティクス」である。特にベトナムのコールドチェーンは未整備である。この原因として、国内で求められる品質水準が高くないことと、コールドチェーンを利用するコストが高いことを挙げた。しかし一方で、コールドチェーンを推進しようとする大企業もあり、今後需要が高まる見通しである。実際に、海外に輸出を行うベトナム企業の半分以上はコールドチェーンを利用している。

日系企業、特に食品関連企業や小売企業がベトナムでビジネスを展開するにあたっては、このコールドチェーンの発展が鍵となる。

出所:bds.tinnhanhchungkhoan.vn

ベトナム小売業レポートについて

ベトナム経済・ビジネス情報サイトVietBiz(ベトビズ)では、べトナム小売業界の2022年の最新動向と小売業界のトップ85社を網羅的に記載したレポートを販売しています。

ベトナム小売市場の最新動向と小売企業85社を考察したレポートです。詳しくは「ベトナム小売業界レポート販売:現地企業85社を収録」をご覧ください。

【関連記事】ベトナムの小売業界については、こちらの記事も合わせてご覧ください。

ベトナム市場調査レポート一覧はこちらからもご覧頂けます。

ベトナム市場の情報収集を支援します

ベトナム市場での情報収集にお困りの方は多くいらっしゃるのではないでしょうか。

VietBizは日本企業の海外事業・ベトナム事業担当者向けに市場調査、現地パートナー探索、ビジネスマッチング、販路開拓、M&A・合弁支援サービスを提供しています。

ベトナム特化の経営コンサルティング会社、ONE-VALUE株式会社はベトナム事業に関するご相談を随時無料でこちらから受け付けております。