はじめに

このレポートではベトナムで販路開拓を行うための基礎的な解説を行い、特に小売形態・流通形態について詳しく述べていきたい。

ベトナム人の食品購入と言えば、これまではパパママショップ(個人商店)や先述した伝統的な市場が主流であった。しかし昨今のベトナムでは、経済発展や都市化、所得増加の影響を受け、現代的なスーパーマーケットやショッピングモールが増加している。また、EC(電子商取引・オンラインショッピング)の市場も拡大している。ベトナムではトラディショナルトレードからモダントレードへのシフトが急速に進んでいる。

ベトナムにあるスーパーマーケットの分類として、コンビニ、コンビニと同程度の面積であるミニスーパー、それより大きい中型スーパー、さらに大きい大型スーパーマーケット及びショッピングモールがある。

本レポートでは、ベトナムにおける販路開拓の基礎知識として、トラディショナルトレードやモダントレードといった各小売チャネルを考察していく。

次章では、ベトナムにある各小売チャネルの現状を分析する。

ベトナムの小売形態・流通形態

ベトナムにおける2021年の一般財・サービスの小売市場規模は4,789.5兆VNDであったとベトナム総統計局(GSO)は発表している。国内市場全体で1.84%の上昇と見られる消費者物価指数(CPI)の変動を考慮した場合、この数値は、前年比3.8%の縮小ということになる。

ベトナムの一般財・サービスの小売市場は、小売、宿泊・飲食、旅行、その他の4分野で構成されているが、いち分野である小売市場が3,950.9兆VNDであり、小売市場全体の80%以上を占めている。したがって、新型コロナウイルスの感染拡大とその対応により大打撃を受けた飲食・宿泊分野が前年比19.3%減、旅行分野が同59.9%減であったことが市場全体を縮小させた一方で、小売分野としては同0.2%増で、ほぼ前年並みの市場規模を維持した。

小売分野は、最終消費者が実際に購入することになる小売業態、見方を変えれば、最終消費者に接する最終流通段階により「トラディショナルトレード」と「モダントレード」に大別される。ベトナムのトラディショナルトレードは、主に国内各地域に設置されている伝統的な「公設市場(Chợ)」と、日用品や食料品を販売する「パパママショップ(零細商店)」を、モダントレードはスーパーマーケット、コンビニエンスストア、ショッピングモールなど近代型商業施設を消費者の最終購入場所として分類した流通形態を指す。

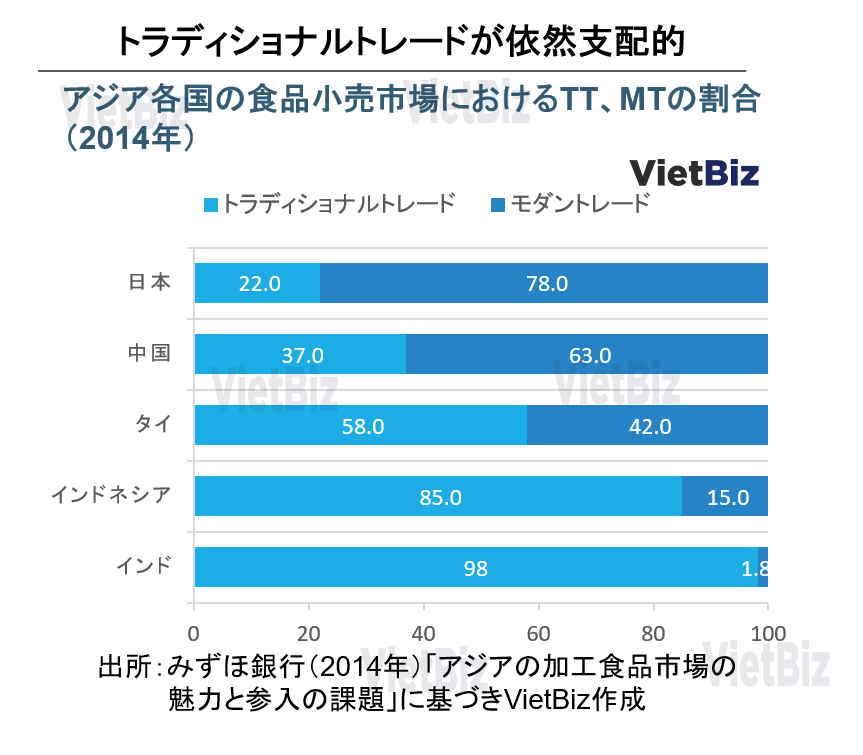

2014年にみずほ銀行が公表した報告書「アジアの加工食品市場の魅力と参入の課題」において、日本・中国など5カ国の食品小売市場におけるトラディショナルトレード/モダントレードの割合が以下のように報告されている。

ベトナムの場合は、2020年時点でトラディショナルトレードとモダントレードの比率が74%と26%であるとの見解が商工省から公表されている。生活環境の変化や企業による小売業新規参入などの要因により、この割合はモダントレード寄りに変化し始めているが、全体的には依然としてトラディショナルトレードが小売業態の中心となっている。

都市単位で考えると、国内2大都市であるハノイ市とホーチミン市は他の省市よりは近代型商業施設が多く店舗を構えているため、モダントレード比率が高いことが想定されるが、この2都市間でも例えばコンビニエンスストアの店舗数やブランド数ではホーチミン市が圧倒的に多いため、ベトナム国内ではホーチミン市のモダントレード比率が最も高いと推察される。それでもベトナム国内全体としては、モダントレード15%~25%、トラディショナルトレード75%~85%で、依然としてトラディショナルトレードの比率がモダントレードを大きく上回っているということになっている。

商工省は2017年に国内取引発展に関する草案を公表し、その中で2020年までにモダントレード比率を30%、2025年までに35%、2035年までに50%に推進する意向を持っていたと見られるが、2022年現在のところ、2020年の目標値にまだ到達していないと見られる。

以降は、ベトナムにおけるトラディショナルトレードとモダントレードを解説する。

ベトナムにおけるトラディショナルトレード(TT)

トラディショナルトレードとは、最終消費者に販売を公設市場や零細商店が担う流通形態を指す。ベトナムの場合、2022年現在、国内に約9,000箇所の公設市場と約220万店の零細商店が存在すると言われている。

パパママショップ

零細商店の実在数に関しては、正確に把握することが難しいが、一説には約220万店舗が存在しているとの見解がある。

こういった零細商店が存在できる環境要因として、モダントレードで売れ筋となっている製品を仕入れ、モダントレードよりも10%程度低価格で販売することによって、地域住民を顧客としている事例などがある。零細商店で取扱う商品は、鶏卵や野菜などの一部生鮮食品や加工食品、日用雑貨品など生活における買回り品が中心となっているが、電気機器、文房具、衣料品などを扱う店舗も多い。

市場

公設市場に関しては、ベトナムの行政単位と関連性が強い。ベトナムの行政単位は、首都ハノイ市や経済都市であるホーチミン市など5中央直轄市と58省の計63省市で構成されており、中央直轄市や省内の市の下部行政単位が「区(Quận)」、さらにその下に「坊(Phường)」と呼ばれる行政単位があり、公設市場は基本的に「坊」を単位として設置されている。

例えばホーチミン市1区には観光地としても著名な「ベンタイン市場(Chợ Bến Thành)」が存在するが、行政的には、ホーチミン市1区ベンタイン坊に設置されている1つの公設市場に過ぎない。GSOが公表した2020年の統計によれば、「坊」に相当する行政単位が10,614単位存在しているため、基本的には全国の各坊に公設市場が設置されていることになる。その数に関しては、2000年以降、毎年数十箇所が新規開設されており、増加傾向にある。

公設市場に対して、購入する生鮮食品の鮮度、価格を利点と捉えている利用者が多いとの調査結果が見られる。商品の内包量や単価がPOS管理されているスーパーマーケットに対して、価格交渉余地がある点や、サービスと称した増量などを期待している利用者もいる。そういった要因が現在もなお公設市場が利用されている一因となっている。

出典:Doanh Nhan Saigon Online

ベトナムにおけるモダントレード(MT)

一方でモダントレードは、最終消費者への販売をスーパーマーケット、コンビニエンスストア、ショッピングセンターなど近代的な小売業が担い一般財やサービスを供給する流通形態を指す。元来は商流における小売業態の違いをもとに分類されていた面が強いが、

- 来店者自身によるセルフサービス方式

- POSによるチェックアウト・仕入れ、消費者側からの多様な決済対応

- 店舗のチェーン展開による大量一括仕入れ

- トラディショナルトレードと比較して、消費者の来店頻度が低い反面、購入金額が大きい

などといった点もトラディショナルトレードとモダントレードを差別化する要因となっている。

スーパーマーケット(GMS・食品スーパー)

スーパーマーケットを意味するベトナム語は「Siêu thị(超市)」で、中国語の「超級市場」の略である。ベトナムにおけるスーパーマーケットの定義は、2004年9月24日商務省発行の決定文書1371/2004/QĐ-BTM(スーパーマーケットおよびショッピングセンターに関する規則)に依拠している。この文書によると、

「スーパーマーケットは現代的店舗の一種である。豊富な品揃えと多様な事業構造で一般的または専門的に事業を行い、品質を保証する。事業領域、技術設備、事業管理、組織管理の面で事業を遂行する資格基準を満たすことが求められる。また、顧客のニーズを満たすために現代的で簡便なサービスを提供することが求められる」(第2条用語解釈1訳)

と定義されている。

その上で、業務上使用する床面積である事業面積、販売登録品目数、その他付随設備の有無などに応じて、以下のように分類される。

1級:事業面積5,000㎡以上、販売登録20,000品目以上、駐車場・トイレ設置

2級:事業面積2,000㎡以上、販売登録10,000品目以上、駐車場・トイレ設置

3級:事業面積500㎡以上、販売登録4,000品目以上、駐車場・トイレ設置

後述するショッピングセンターに関する定義を含めたこれらの条文から、事業面積10,000㎡以上を持つ商業施設を「ショッピングセンター」、それ以下を「スーパーマーケット」と大きく区分することができる。例えば、同一商業施設内に映画館などがテナント入居している場合は「ショッピングセンター」として分類される傾向が高い。

また、商工省による指導・検査が行われ、本文書に定義するスーパーマーケットまたはショッピングセンターの条件を満たした場合に限り、スーパーマーケット(Siêu thị)またはショッピングセンター(Trung tâm thương mại=略字トラディショナルトレードTM)を冠した称号を付けることが許される。

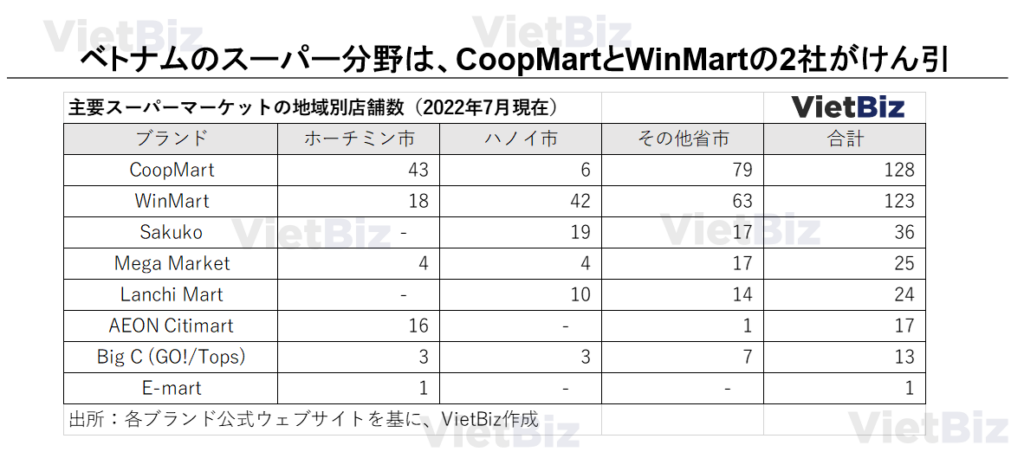

ベトナムにおけるスーパーのブランド別店舗数は上記のようになっているが、スクラップアンドビルドが激しいため、店舗数は目安として捉えることが望ましい。表の通り、スーパーマーケットが多く進出しているのはホーチミン市で、その他地域もBinh Duong省、Dong Nai省、Long An省などホーチミン市周辺の南部の省への出店が多い。

近年の店舗数増減要因としては、Vingroupが傘下でスーパーマーケットVinMart及びミニスーパーVinMart+を運営していたVincommerceをMasanへ売却したことに伴うスクラップアンドビルドや、南部を中心に事業展開してきたフランス系Auchanの撤退、ドイツ系Metro(現Mega Market)の買収、タイ系Big Cのリブランド、2022年でもAEON Citimartのハノイ市撤退(ホーチミン市では事業継続)など、変動要因は多い。

この分野においては、ホーチミン市とその他省市への出店が多い国内ブランドのCoopmartが約40%と市場を牽引している。

コンビニエンスストア

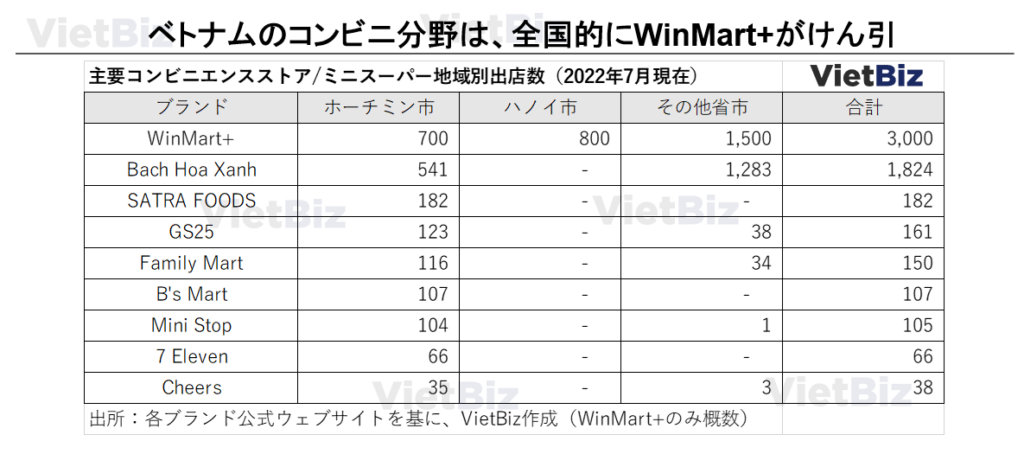

ベトナムにおけるコンビニエンスストア(以下コンビニ)は政令09/2018/ND-CP第10条第3条において、「食品、飲料、市販の医薬品、機能性食品および健康補助食品、化粧品およびその他の製品、その他の日常消費用製品を含む、日用消費財の小売店」と定義されているのみで、事業面積等に関する規定はなく、事業面積500㎡未満の小売店と定義されているミニスーパーマーケットと政令上明確な区分はなされていない。しかし、「24時間営業」をもとに分類すると、セブンイレブン、BsMart、Cheers、サークルK、Family Mart、GS25、表には含まれていないがミニストップなどが該当する。2022年現在、国内には2,000店舗程度存在すると見られる。

2020年時点での地域別出店状況では、ホーチミン市内での出店数がハノイ市内の出店数の約2.5倍の規模となっている。2009年にサークルKがベトナム1号店をホーチミン市に出店した年は2009年だったが、ハノイ市に出店するまでに10年以上を要したように、各ブランドにおいて、ベトナム1号店はホーチミン市に置いた結果、そこを起点とするドミナント出店も南部が中心となっている。北部への事業展開は各ブランドともほとんど進んでおらず、北部を含め全国で事業展開しているブランドは食品大手Masan傘下のWinMart+(旧VinMart+)のみという状況が続いている。

事業上の課題としては、出店の中心地となっているホーチミン市内のテナント賃料が収益を圧迫する可能性があるほど高い点で、セブンイレブンのように、出店計画に沿った出店が進まないブランドもいくつかあると見られている。

また、ミニスーパーは食料品を中心に一部日用品などを販売する、事業面積がスーパーマーケットよりも小さい小売業態を指す。ブランドとしては、WinMart+や電子機器販売最大手The Gioi Di Dong傘下のBach Hoa Xanhが該当する。WinMart+は比較的小さな商圏を対象に出店し、コンビニの出店が進んでいない地域では早朝6時から深夜10時まで利用できる存在となっている。Bach Hoa XanhもWinMart+同様の商品構成になっているが、南部での出店数はWinmart+に次いで2番目で、存在感は強い。

出典:Doanh Nhan Saigon Online

ショッピングセンター

スーパーマーケットと同様に、ベトナム商工省が定義するショッピングセンターは、

「販売店舗とサービス施設の複合施設を含む、近代的で多機能性が高い商業施設を指す。ホール、会議室、賃貸オフィスなどが建造物内に集中的かつ連続的に配置されている。事業領域、技術設備、事業管理、組織管理の面で事業を遂行する資格基準を満たすことが求められる。また、顧客のニーズを満たすために現代的で簡便なサービスを提供することが求められる」(第2条用語解釈1訳)

と定義されており、

1級:事業面積50,000㎡以上、駐車場設置

2級:事業面積30,000㎡以上、駐車場設置

3級:事業面積10,000㎡以上、駐車場設置

と、事業面積に応じて分類されている。

したがって、明確な定義が存在していないため、マレーシア系Parksonや韓国系Diamondのように、外見上はビル内だけで完結している百貨店形態の物件などもそのカテゴリーと捉えられていることが多いため、国内における店舗数の考え方が分かれるが、一般的には100~150店と認識されている。

広範囲な敷地を要する複合型ショッピングセンターに関して、全国展開しているのはVincomのみで、Vincom Megamall、Vincom Centerなどのブランドで出店している一方で、ホーチミン市のCresend MallやVivo Cityのように、多店舗展開する計画がほぼ見られないショッピングセンターも存在している。

出典:ハイフォン市政府ウェブサイト

ドラックストア

店舗数において先行しているブランドはPharmacityで、それに通信大手FPTグループ傘下のLong Chau、電子機器販売最大手The Gioi Di Dongグループ傘下で南部を事業エリアとするAn Khangが続く市場になっている。近年の変化としては、上記の医薬品販売を兼ねたドラッグストアに対して、自社ブランドを含めた日用品・化粧品販売を主体とする香港系Watsons、アメリカ系Guardianなどの海外ブランドの出店が増加している。

Watsonsは2022年6月現在ホーチミン市を中心とする南部に8店舗(自社ウェブサイト出店情報による)、Guardianは国内主要都市に約100店舗(同上)を出店している。ドラッグストア市場においても、コンビニ市場と同様にホーチミン市が地理的市場となっている。

出店数で先行しているPharmacityは、「ベトナム国民の90%がバイクを10分運転すれば着く範囲の出店」を計画しており、ベンチャーキャピタルから調達した資金を新規出店費用として投資している。2021年以降は、各社大都市圏の一部店舗において24時間営業も開始していることから、コンビニとの境界が更に曖昧になる可能性がある。

法令上は医薬品の販売も認められているコンビニ各ブランドは新規出店コストに苦戦している面もあるため、今後はドラッグストア業界とコンビニ業界の提携・買収などにより市場構造が変化する可能性もある。

EC

ベトナム商工省の報告によると、2021年におけるベトナム国内のEC市場規模は137億USDとなり、前年比16%の増加でGDPの6.5%を占める結果となった。ベトナムのEC市場は東南アジアにおいてはインドネシアに次ぐ規模に成長し、2025年までに390億USDに達すると予測されている。

主要参入企業は、Shopee、Lazada、Tiki、Sendoで、Shopeeが市場シェア70%程度、Lazadaが20%程度を占める寡占状態になっている。

法整備においては、2013年に公布された電子商取引に関する法令第52/2013 / ND-CPが2006年に公布された法令の改訂版として土台になっている。この法令においては、電子商取引における禁止行為、ECサービス提供側の事業者責任を規制している。

今後の見通し

ベトナムにおけるトラディショナルトレードとモダントレードの割合の増減は市場環境の変化により発生しているが、基本的には依然としてトラディショナルトレードがモダントレードよりも小売業態として消費者とのインターフェイスの役割を果たしている状況が続いている。ベトナム政府はモダントレードへのシフトを推進しているが、現状では計画ほど進んでいない。

また、この市場環境に注目するスタートアップも数社存在しており、2019年創業のTelioは食品・日用品・医薬品各メーカーと約60,000店のパパママショップを対象に、国内普及度が高いコミュニケーションアプリであるZaloなどをベースとした受発注プラットフォームを開発し、メーカーと小売を効率的に結びつける事業において、Vingroup傘下のVinShop(公表顧客小売店10万店)、国内系Kiloなどに先行している。

このようなスタートアップの参入による商流合理化・効率化の促進も見られることから、時代の流れに合わせてモダントレードの割合が一方的に拡大するとは言い切れず、当面はトラディショナルトレード優位の市場環境が継続するものと思われる。

出典:Thanh Hoa新聞

まとめ

ベトナムでは人口と中流階級の世帯数が着実に増加しているため、小売市場には大きなポテンシャルがあると考えられる。特に都市部に住むベトナム人は現在、品質・製品の産地・快適なショッピング体験を優先する傾向があり、従来の伝統的な市場や個人商店(交通の利便性が高く、価格が安いが、品質と食品の安全性と衛生が確保できない)よりも現代的なスーパーマーケットで食品を購入している。 これはベトナム人の消費行動の大きな変化となっている。

そのため、ベトナム市場へ進出する際には、入念な調査が必要となる。ベトナムには既に多くの会社が日本から参入しているが、その多くが製造を主な事業とする会社である。小売での参入の場合は、先行事例が必ずしも有効であるとは限らない。

【関連記事】その他ベトナムの小売と関連する分野については、こちらの記事も合わせてご覧ください。

ベトナム市場調査レポート一覧はこちらからもご覧頂けます。

ベトナム市場の情報収集を支援します

ベトナム市場での情報収集にお困りの方は多くいらっしゃるのではないでしょうか。

VietBizは日本企業の海外事業・ベトナム事業担当者向けに市場調査、現地パートナー探索、ビジネスマッチング、販路開拓、M&A・合弁支援サービスを提供しています。

ベトナム特化の経営コンサルティング会社、ONE-VALUE株式会社はベトナム事業に関するご相談を随時無料でこちらから受け付けております。