はじめに

本レポートでは、ベトナムの電力消費状況、電力供給能力、発電源構造、ベトナム国家電力マスタープラン(PDP8)等について解説する。 また、電力業界の事業体制や日本の投資家が参加できるセグメントについても紹介する。

ベトナムの電力事情

本章ではベトナムの電力事情について網羅的に解説する。

ベトナム国内全体の電力需給、電源構成(発電方法)、送電方法、ベトナム電力公社、政府の開発方針、外資規制など、まずは再生可能エネルギーに拘らずに基礎情報を網羅していく。

電力需要・供給の状況

2023年の全システムにおける発電および輸入電力量は2806億kWhで、2022年と比較して4.56%増加した。

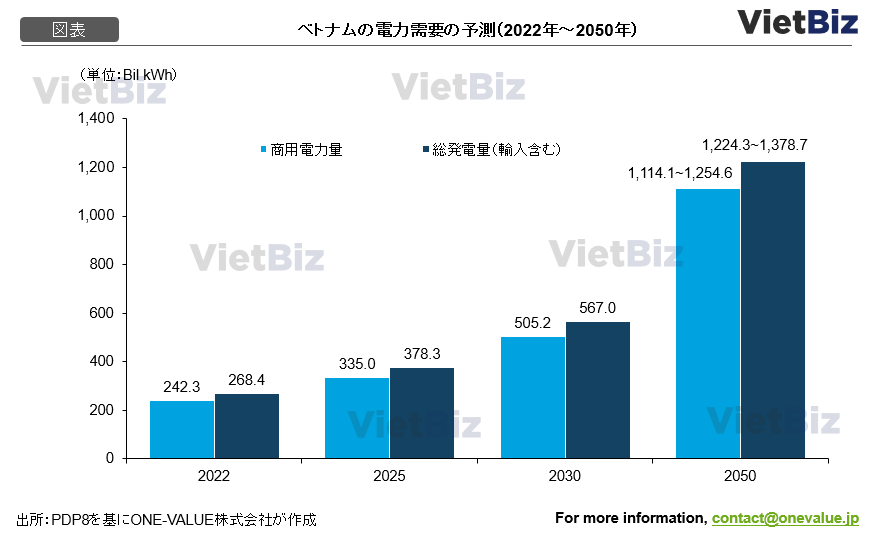

ベトナム政府は平均GDP成長率の目標(2021~2030年間で7%/年、2031~2050年間で6.5~7.5%/年)を達成するために、政府は以下の電力需要の増加を予測している。

- 商用電力量:2025年に約3,350億kWh、2030年に約5,052億kWh、2050年には約11,141~12,546億kWh。

- 生産および輸入電力量:2025年に約3,783億kWh、2030年に約5,670億kWh、2050年に約12,243~13,787億kWh。

- 最大発電容量:2025年に約59,318MW、2030年に約90,512MW、2050年に約185,187~208,555MW。

しかし、ベトナムではこうした電力需要の伸びに対して、供給側である電源開発が追いついていない問題が存在する。

PDP8計画に基づく2021年から2050年までの電力需要増加率は年間9.08%と予想されるが、実際はそれ以上となっている。2024年1月から7月までの電力需要の増加率は13.7%に達しており、当初の予想を大幅に上回っている。これらの状況を踏まえ、商工省はPDP8計画の調整を早急に行う提案をしている。この提案には、予想を上回る電力需要と低い稼働率に対応するための柔軟な計画見直しが含まれている。

電源構成

ベトナムの電源構成では、石炭火力発電と水力発電が依然として設置容量と発電出力の両方で大きな割合を占めている。再生可能エネルギーの設置容量と発電出力の割合は徐々に増加している。

EVNのデータによると、2023年末時点での石炭火力発電の容量は26,757MWであり、全システムの総発電容量(COD済み)の33.2%を占める。次いで、水力発電(小水力を含む)は22,872MW(28.4%)、再生可能エネルギー(風力・太陽光発電)は21,664MW(27%)、そしてガス火力発電は9%となっている。

国内送電網の状況

送電と配電に関して、ベトナムには唯一の独占会社であるベトナム国家送電公社(EVNNPT)がある。

2023年時点で、EVNNPTが運営・管理しているのは、10,467の500kV送電線、 18,958kmに及ぶ220kVの送電線、 総容量46,650 MVAに及ぶ500kVの変電所37カ所、総容量69,375MVAに及ぶ220kVの変電所146カ所であr。

「EVNNPT発展戦略2025年、2040年ビジョン」によると、EVNNPTは2025年にはアジアトップ10の電力伝送機関の1つとなり、2030年には世界の先進的な電力伝送レベルに到達することを目標としている。

アジアにおけるEVNNPTの地位について、送電量に基づけば、EVNNPTはすでにアジアトップ10の電力伝送機関に位置となっている。送電線の規模と変電所の容量に基づけば、EVNNPTはアジアトップ10の電力伝送機関に徐々に近づいている。また、送電システムの品質評価基準である「信頼性」「可用性」「事故率」「送電損失」の4つの基準においても、EVNNPTはアジアトップ10の電力伝送機関に迫っていると評価される。

したがって、2025年までにEVNNPTが送電サービスの品質においてアジアトップ10に入るという目標は十分に達成可能である。

ベトナム電力公社(EVN)について

ベトナムの電力事業者で最も代表的なのが、ベトナム電力公社(以下:EVN)である。

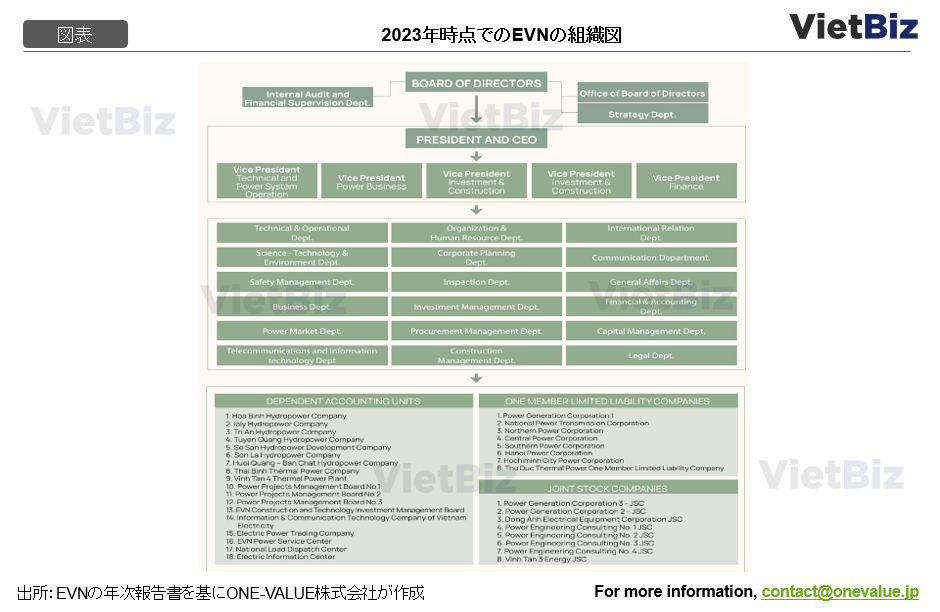

EVNは1994年に設立され、ベトナムの電力業界で最大手である。設立当初のEVNは、ベトナム商工省の下で完全な国営企業であった。しかし、ベトナム政府が「国営企業の民営化」という方針を固め、EVNは2010年に有限責任会社に変更された。

EVNの主な事業は、発電、送電、電力小売、電力輸出入である。EVNは、発電所の建設、家庭への配電、国の送電網の構築、中国やラオスなどの近隣諸国との電力の輸出入を実施し、ベトナムの人々の生活や各企業の電力要求需要に応じて電力を供給している。

EVNは多くの関連企業や子会社を持ち、発電、送電、配電の各部門がそれぞれの業務を担当している。EVNには技術運営部門や財務部門、投資部門、国際関係部門などがあり、組織の効率的な運営と長期的なエネルギー戦略の実現に向けた活動を行っている。また、EVNは国内外の企業とのパートナーシップを強化し、技術革新やエネルギー効率の向上にも取り組んでいる。

第8次ベトナム国家電力開発マスタープラン(PDP8)

ベトナム電源開発計画(The National Power Development Plan:PDP)は、ベトナムの経済発展における電力消費需要に応じて、発電源と電力網の開発方針を示すことを目的とした、一定の期間(約20年~30年)での電力開発計画である。

PDPは商工省によって策定され、ベトナムの産業全体で考えても、最も重要なマスタープランの1つである。

Le Van Thanh副首相の直接指導の下、ベトナム商工省は、国の経済・社会の発展や国際の気候変動の対応の協定などを合わせて、第8のPDP(PDP8)の策定を進めている。

Le Van Thanh副首相の直接指導の下、ベトナム商工省はPDP8を完成させ、2023年5月15日に首相によって承認された。その約10か月後、2024年4月1日、PDP8の実施計画もTran Hong Ha副首相によって承認された。しかし、現在、商工省は電力供給の実現可能性が危うくなっていることから、PDP8の見直し・調整について意見を求めている。

ベトナムでの電力事業に関する外資規制

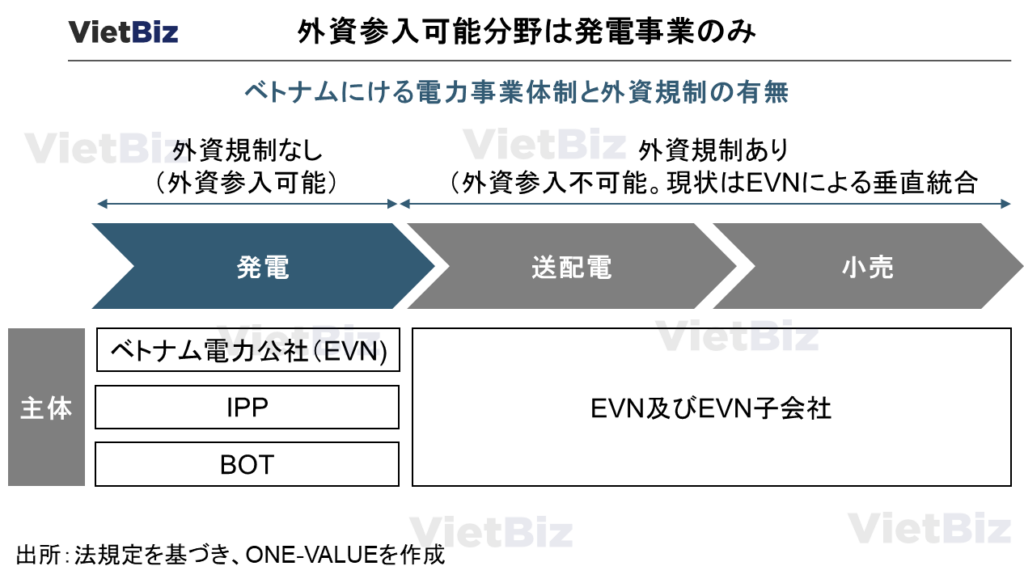

ベトナムにおける電力事業(発電・送配電・小売)の中で、外国投資家が参入できるのは「発電」事業のみである。

ベトナムの「2020年投資法」(2021年1月1日政府発行)によれば、ベトナムでの送配電と電力小売事業は、EVNしかEVNの子会社のみ行えない。ただし、発電事業については、基本的に外資規制がない。現在、ベトナムで発電事業、発電所を操業している外資系企業(日本を含む)の事例は多数ある。

実際には、配電及び電力小売事業は外資系企業だけではなく、ベトナム国内の民間企業でも参入できない。そのため、発電所からEVNへの売電価格、またEVNから消費者への電力販売価格は市場原理によって変動するわけではなく、EVN・商工省・財務省によって決められる。

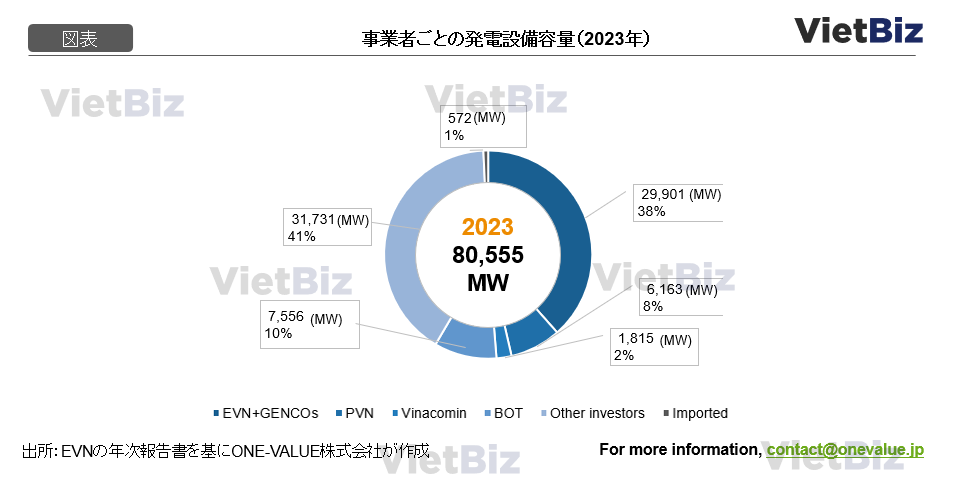

2006年以前、EVNはベトナムでの発電源全体を保有していた。2013年には民間の発電所有率は10%未満だったが、この割合は過去10年間で急速に増加している。2023年時点で、全システムの発電容量(設置容量ベース)約80,000MWのうち、EVNは直接および間接的に約37.6%を保有する。直接的な保有はシステム容量の約15%で、主に多目的ダム水力発電所(ライチャウ、ソンラ、ホアビン、チーアン)によって占められている。間接的な保有は、EVN傘下の3つの発電総会社(Genco 1、Genco 2、Genco 3)を通じて、システム容量の22.6%を占める。計画によれば、EVNはこれら3つのGencoにおける株式をさらに売却する予定である。

残りの62%以上については、EVNは依然として他の発電源所有者、例えばベトナム石油公社(PVN)、ベトナム石炭・鉱物公社(TKV)、BOT投資家、民間企業などから購入している。

2022年に施行された改正電力法により、民間による送電網への投資が可能となった。しかし、2年近く経過しても、送電線に資金を投じた民間投資家は1社のみである。

ベトナム再生可能エネルギー市場の概要

本章では、ベトナムの再生可能エネルギー市場について網羅的に解説する。

ベトナムの温室効果ガス排出量

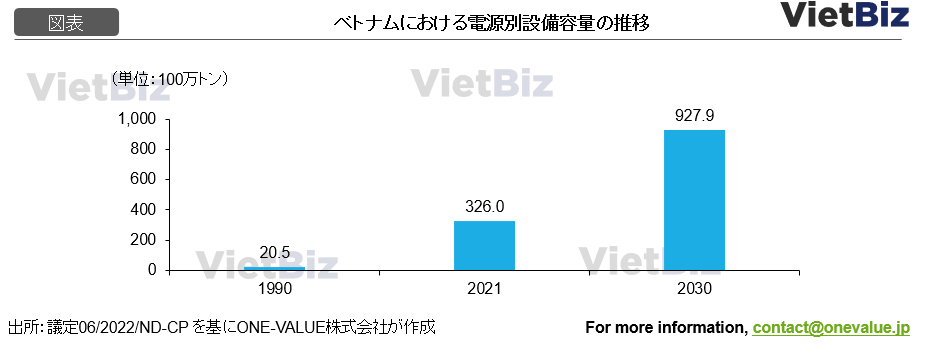

世界銀行によると、2022年にベトナムは年間3億4400万トンのCO2を排出し、世界で17位となる。このうちエネルギー部門が全排出量の63.3%を占めている。

ベトナムは人口増・都市化・工業化によって、温室効果ガス(GHG)の排出量が年々増加している。今後、経済発展速度の速いベトナムは、国内で発生する温室効果ガス量も更に増加すると見込まれる。

太陽光発電

本段落ではベトナムの太陽光発電について解説する。まずベトナムの日射量を紹介し、次に屋根置き、地上置き、水上置きといった太陽光発電の手法ごとの概況を紹介する。

ベトナムの日射量

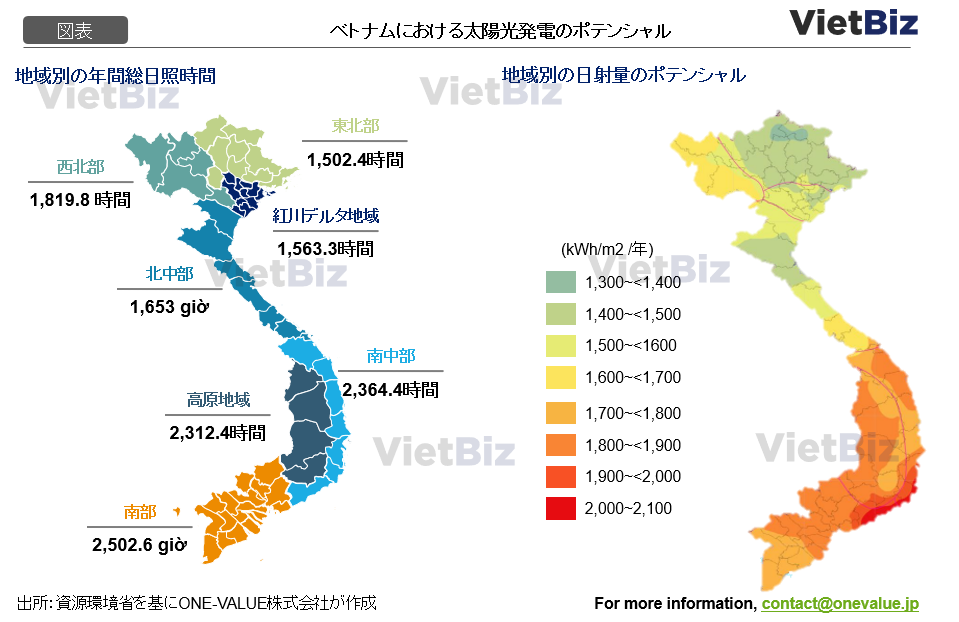

ベトナムは、日照時間・日射量が比較的に大きい地域に位置している。 地域別にみると、以下の日射量マップからも分かるように日射量は北部ではより低く、南部ではより高く、南中部沿岸地域で最も高い。ベトナム国内には、太陽光発電開発に適する土地が約79,000平方キロメートルあると推定されている。

そのため、ベトナムでは中部及び南部地域での太陽光発電プロジェクトが急増し、中南部地域の送電線の過負荷に繋がった。

屋根置き太陽光発電

ベトナム政府の開発奨励政策の影響により、2018年末からベトナムでは太陽光発電が急激に増えた。 2022年、ベトナムは世界で最も太陽光発電容量が大きい10カ国の一つとなる。

ベトナムでは2019~2020年の期間で、FIT制度によって屋根置き太陽光発電プロジェクトが急増した。EVNに売電することができるため、多くの中小規模の屋根置きプロジェクトが、主に送電網への売電目的で増加していた。そのため、一部地域で電力システムに過負荷が多発した。

2023年12月31日現在、EVNは、ベトナムにおける太陽光発電プロジェクトの促進メカニズム(首相決定11/2017/QD-TTgおよび13/2020-QD-TTg)に基づき、組織および個人と103,509件の太陽光発電システムに関する売電契約を締結しており、設置容量は約9,595,853kWpとなっている。集計データによると、2023年の国家電力システムへの総発電量は111億3,500万kWhで、システム全体の総発電(輸入電力も含む)の3.97%を占めている。

今後、ベトナム政府は工業団地等の工場の屋根に太陽光パネルを設置するという方針を固めている。また、この場合は発電した電力を自家消費することができる他、発電した電力を売電することも可能である。しかし、屋根置き太陽光発電のさらなる設置には、地域間で均等な発展を促進し、過剰な開発を避け、自己消費電力を使用する世帯を奨励するために、明確なメカニズムが必要であり、PDP8に適合する必要がある。

地上設置型太陽光発電

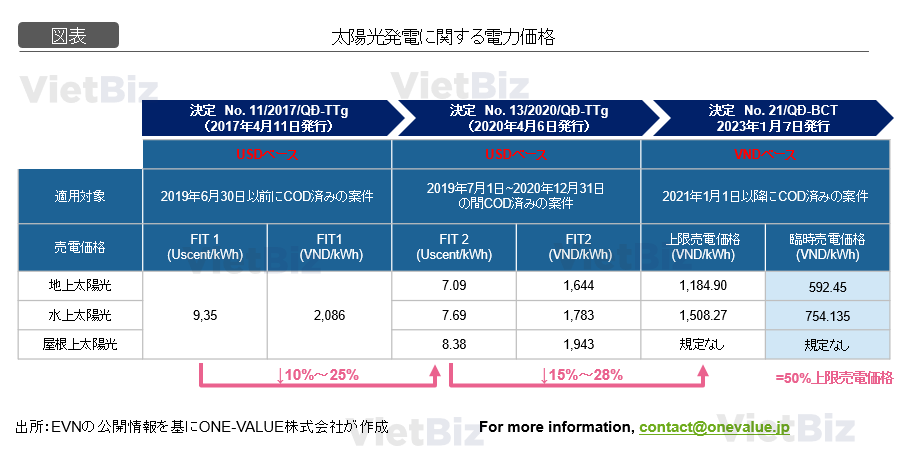

2023年1月7日に商工省が決定No. 21/QD-BCTを発行し、FIT2価格が適用されていない風力・太陽光発電案件に対する上限売電価格を規定した。FIT2価格と比べて、上限売電価格が15-28%低い。

上限売電価格をもとに、EVNと再エネ発電事業は個別に売電価格を交渉する。しかし、風力発電・太陽光発電プロジェクトの売電価格の計算方法を規定する法的根拠が欠如しており、EVNと発電事業者の間の交渉がなかなか進んでいない。一方で、ベトナムは深刻な電力不足のリスクに直面しているため、商工省はEVNに対し、再エネ事業者との臨時売電価格の交渉を早めるように指示している。

ベトナムの地上設置型太陽光発電プロジェクトは、2019年6月末が期限であったFIT制度(9.35セント)の時期に開発が特に進んだ。現在、新規開発を行う動きの他、セカンダリー市場での案件売買も活発化している。

水上太陽光発電

ベトナムでは、現在開発されている水上太陽光発電プロジェクトは少ない。水上太陽光発電プロジェクトは主に、湖等にパネルを設置することが多い。

ベトナムで水上太陽光発電の開発があまり進んでいない理由としては、水上に設置するための設置費用が高くなりがちだからである。また、設置に係る技術面の課題もあり、民間企業からの注目度がまだ高くない。

風力発電

本段落では、ベトナムの風力発電について網羅的に解説する。

ベトナムの風況

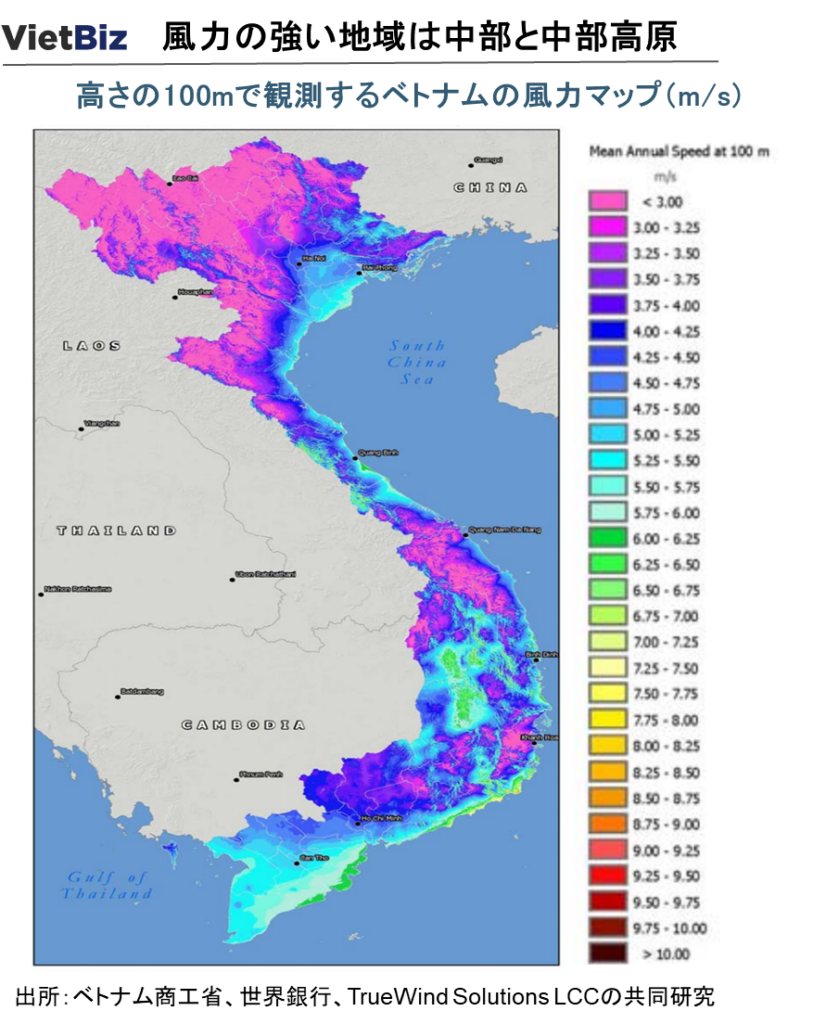

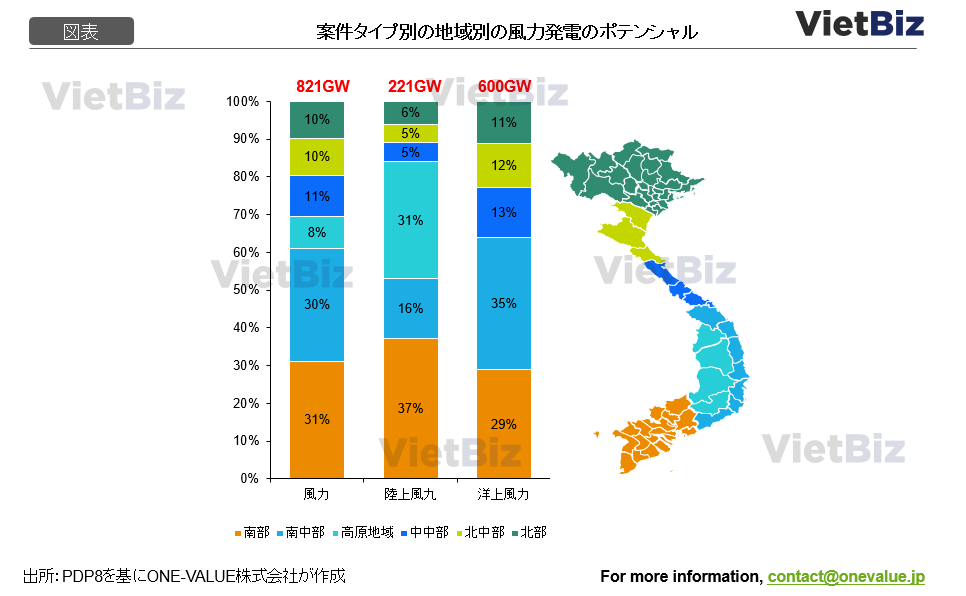

ベトナムの風況は東南アジアで最良といえる。ベトナムの風力発電可能な容量は東南アジア最多で、2番目のタイに比べると、約4倍となっている。

ベトナムは南北に長い海岸線を有しており、洋上風力発電の開発ポテンシャルが高い国の一つとなっている。また、中南部から南部かけての沿岸地域、中部高原地域の内陸部は開発余地が大きい。

ベトナムにおける陸上風力発電のポテンシャルは221GWに達し、そのうち高風速(>6m/s)の地域のポテンシャは約30GWで、主に高原地域、中南部、南部に集中している。 洋上風力発電のポテンシャルは約600GWであり、その中で高風速地域(7~9m/s)が主に中南部地域に集中している。

洋上風力発電

洋上風力発電は、海に近い陸の部分で発電する「ニアショア(Near-shore)」と、それより遠い海域で行う「オーフショア(Off-shore)」の2つに分類される。

ベトナムで計画されている洋上風力発電は殆どがニアショアである。 洋上風力発電(Off-shore)に関しては、着床式や浮体式は技術面、法整備、コストといった要因により、現時点ではベトナムでの開発は進んでいない。

ただし、洋上風力発電は土地収用が必要ないため、ベトナム政府は今後Near-shoreとOff-shore両方の洋上風力発電の開発を推奨している。そのため、今後のベトナムでは洋上風力発電の急速な発展が期待されている。

しかし、Off-shore風力発電に特化した明確な規制や法制度がまだ十分に整備されていないことが大きな問題である。ベトナムのエネルギー政策は、特に再生可能エネルギーに関して頻繁に変化することがあり、これが投資家にとっての不安材料となっている。特に、電力購入契約(PPA)の条件や再生可能エネルギーのフィードインタリフ(FIT)の変更が投資計画に影響を与えることが多い。

陸上風力発電

2022年、陸上風力発電の総設備容量は5,059MWに達し、ベトナムの発電の総設備容量の6.9%を占める。陸上風力発電の発電量は8,852GWhに達し、ベトナムの総発電量(輸入分を含む)の3.3%を占める。現在、COD済みの陸上風力発電案件はすべて中部と南部に位置している。

ベトナムでは、まだ洋上風力が稼働・運営されていない。COD済みの案件はすべて陸上風力である。(ベトナム政府の分類には、陸上風力はOn-shore風力とNear-shore風力を含む)

バイオマス発電

ベトナムはバイオマス発電の開発ポテンシャルが非常に高い。

ベトナムは世界的に農業(農産物輸出)大国である。2023年、ベトナム米の輸出量は世界3位、コーヒー輸出量も世界2位、カシューナッツの輸出量は1位であった。農業だけではなく、ベトナムでは林業も盛んであるため、農業・林業を原料とする製品の生産量は非常に多い。

バイオマス発電の主要な燃料は、木材チップ、木質ペレット等(林業から取れる原料)や、籾殻、コーヒー殻、トウモロコシ残渣、カシューナッツ残渣等(農業から取れる原料)である。これらのバイオマス発電燃料の供給はベトナム国内だけでも十分に対応できるだけでなく、安い価格で調達できる。

ベトナム政府はバイオマス発電のポテンシャルを認識しており、今後は上記で解説した太陽光発電、風力発電等に加えて、バイオマス発電にも注力する方針である。

木質ペレット

ベトナムの木質ペレット生産は、国内消費と輸出の2つの需要に対して、十分に対応できている。

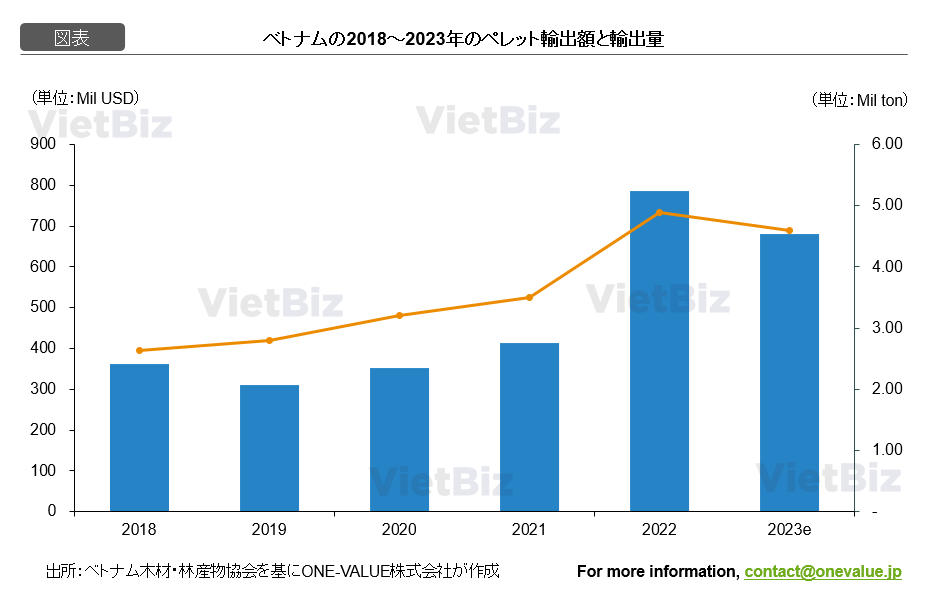

近年、ベトナムの木質ペレットの輸出量及び金額が安定的に急増・高騰している。ベトナムは現在、米国に次ぐ世界第2位のペレット生産国となっている。2013年から2022年にかけて、2022年にはベトナムのペレット輸出量および輸出額が2013年と比べてそれぞれ28倍と34倍に増加した。ベトナム木材・林産物協会によると、韓国と日本はベトナムのペレットの主要輸出市場であり、これら2つの市場向けのペレット輸出量は全体の95%以上を占めている。ベトナム税関総局によれば、2023年におけるペレット輸出量は460万トン(2022年比4.3%減)、輸出額は約6億8,000万ドルに達した。

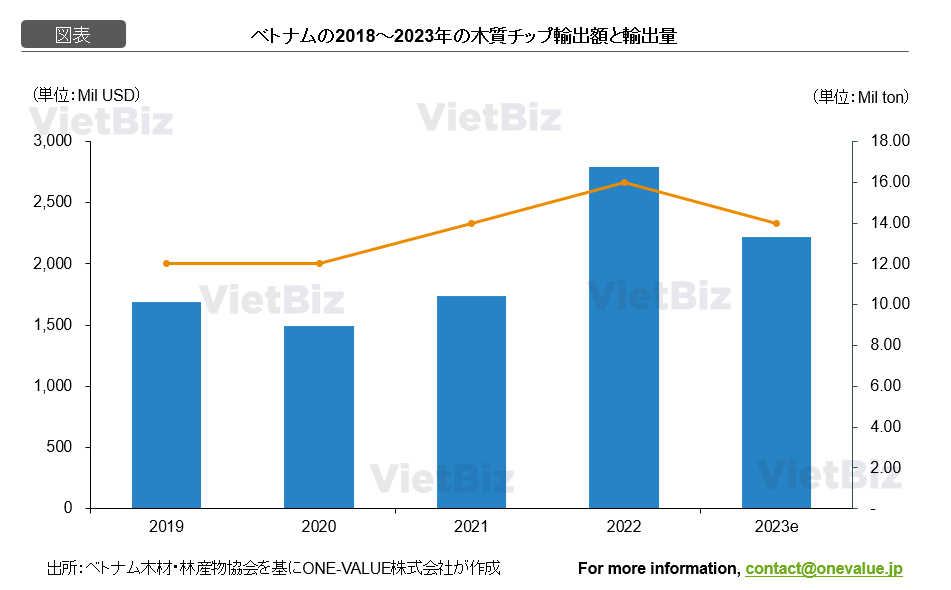

木質チップ

ベトナム木材・林産物協会が発表した2023年の木材業界の全体報告によると、ベトナムは2023年に約1,442万トンの木材チップを輸出し、22億2千万米ドルに達し、ベトナム木材業界全体の輸出総額の16.8%を占めた。

2023年には、ベトナムは日本へ394万トンの木材チップを輸出し、その価値は約6億1千万米ドルで、ベトナムの木材チップ輸出量全体の27.3%、輸出額の27.5%を占めている。

廃棄物発電

ベトナム政府および地方自治体は、廃棄物発電への投資に注力している。

ベトナムでは現在、都市化・人口の増加・経済発展により、廃棄物の排出量も増加している。労働・傷病兵・社会省の調査によると、ベトナムの都市化率は2020年の24.4%から2050年までに51.1%になると予測されている。2023年のベトナムの都市人口比率は約38.1%であり、2022年と比較して0.6%増加している。2030年までに全国の都市化率は50%を超えると予測されている。

現在ベトナムでは、特に大都市圏での廃棄物処理が大きな課題となっている。現地新聞の記事を見ると、ハノイ市、ホーチミン市にある廃棄物処理プラントのほとんどがキャパシティオーバーの状態になっていて、環境汚染課題も取り上げられている。

ベトナムの都市では、発生した廃棄物が主に直接埋立されている。直接埋立はごみ処理効率が非常に低く、土壌汚染・水汚染を引き起こす可能性も高いという大きな欠点がある。ベトナム政府、特にハノイ市、ホーチミン市行政等は廃棄物処理、特に廃棄物発電プロジェクトを開発する投資家を歓迎している。

ただし、廃棄物処理や廃棄物発電への投資には大きな資本と高い技術が必要で、ベトナム国内企業にとっては中々難しいところがある。そのため、現在ベトナムで稼働している廃棄物発電所の殆どは外資系企業により、資本及び技術が支援されている。

大水力発電(30MWを超えるプロジェクト)

商工省大臣によって公布された「水力発電プロジェクトの計画、建設、投資、および運営、開発、管理に関する規則」通達43/2012/TT-BCTの第2条によると、ベトナムにおける水力発電プロジェクトは大水力発電(30MWを超えるプロジェクト)と、小水力発電プロジェクト(30MW以下のプロジェクト)と分類されている。

大水力発電がベトナムでの開発される可能性が低い理由は二つある。第一に、水力発電を構築するために、多くの土地を収用する必要がある。第二に、水力発電は環境と水中生態系に大きな影響を与えるからである。

したがって、大水力発電プロジェクトを開発する企業は若干あるが、ほとんどはEVN系の会社、または国営系の電力やインフラ建設会社だと見られる。

小水力発電(30MW以下のプロジェクト)

PDP8 によると、ベトナムでの水力発電の計画は約40,000MWである。未開発で今後投資が可能な案件は、大規模案件はほぼなく、小規模案件の約3,502MWである。

国内外の民間企業に対する開発のポテンシャルが大きくない大水力発電に対して、小水力発電はベトナムでの開発可能性を秘めている。ベトナムでは、民間の電力会社・インフラ建設会社・不動産会社でも、小さな水力発電を開発・運営している。ベトナムは近年の「ラニーニャ現象」の影響で、毎年の降水量が多く、小水力発電所の運営会社の収益が向上している事例がある。

原子力発電

現時点では、ベトナム政府は原子力発電を開発する計画をまだ策定していない。

ベトナム政府は以前、ベトナム中部で原子力発電を開発する計画を立てていた。しかしベトナム政府は、原子力発電所の安全を十分に担保できないと結論付け、原子力発電所の開発計画を中断した。

2022年2月のPDP8の策定状況の報告会で、商工省は政府に対し、2030年から2045年の間に原子力発電を開発する可能性を再び検討するよう提案した。

2024年9月までに、商工省は世界各国の原子力発電の発展経験を調査し、今後ベトナムにおけるこのエネルギーの発展を提案するよう指示されている。この調査結果に基づいて、政府は政治局に報告し、検討および決定を行う予定である。

バイオガス発電

ベトナムにおいて、バイオガス発電を開発している企業や家庭があるが、ほとんどは小規模である。開発されているプロジェクトが家庭の生産や企業の事業の消費電力の一部分に利用されている。現時点では、ベトナムには大規模のバイオガス発電プロジェクトがない。また、バイオガス発電プロジェクトに対してはFIT制度がないため、投資家にとって魅力が少ない。

地熱発電

ベトナムの地熱資源は細かく点在しており、大規模なプロジェクトの開発は困難である。ただし、地熱資源を全国の多くの地域に分散していることで、反対に多くの地域で小規模プロジェクトを開発される可能がある。

地熱資源が最も多いベトナム西北地域や中南部でも地熱発電によって、温泉、塩生産、観光等に利用されることが圧倒的に多い。

ベトナム政府の再生可能エネルギー開発目標

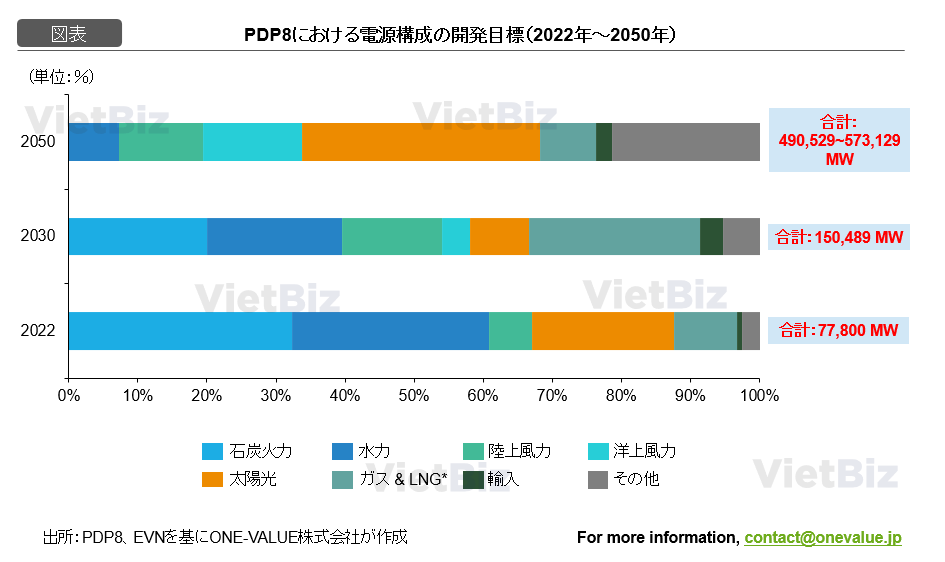

政府は、2023年5月15日に、「2021~2030年期の国家電力開発計画及び2050年までのビジョン(第8期電力計画)」を承認し、以下の目標を設定している。

- 国内の電力需要を十分に供給し、2021年~2030年のGDP平均成長率約7%、2031年~2050年の約6.5~7.5%の経済社会発展目標に対応することを目指す。

- 2030年までに、電力供給の信頼性がASEANトップ4に入り、電力アクセス指数がASEANトップ3に入る。

- 2030年までに、電力輸出の規模を5,000~10,000MWに拡大することを目指す。

特に、PDP8の正式承認により、ベトナム政府は2030年・2050年にかけてベトナム国内の再生可能エネルギー電源を積極的に開発する方針が明らかになった。

再生可能エネルギー電源の中で、風力発電、自家消費型の太陽光発電(自宅、工場等の建物における屋根置き太陽光の設置)の開発を優先・奨励する。太陽光発電の開発と共に、コストが適切な場合、蓄電池と組み合わせる必要があることも明記されている。

ベトナムの再生可能エネルギーに関する優遇制度

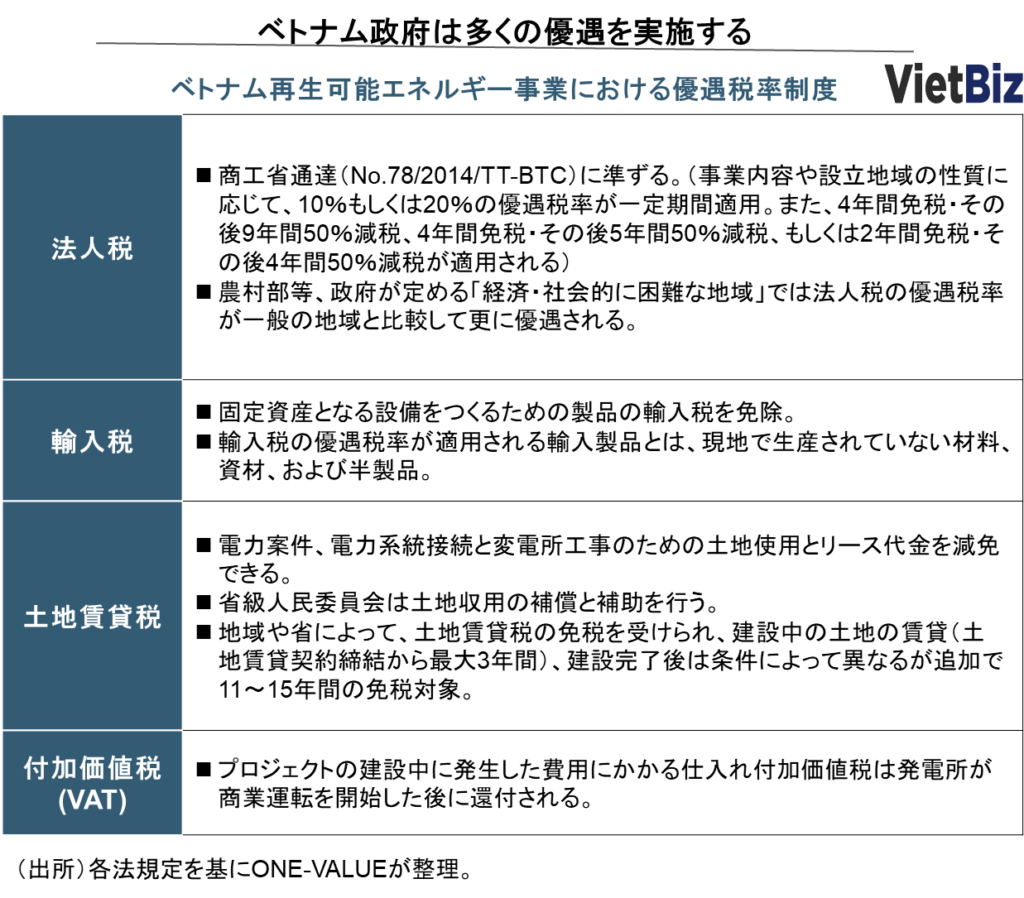

ベトナム政府は民間企業・投資家による再生可能エネルギーへの投資を促すための奨励政策・優遇措置を設けている。優遇措置としては、主に法人税・輸入税・付加価値税の免税・減税である。

FIT制度(固定価格買取制度)

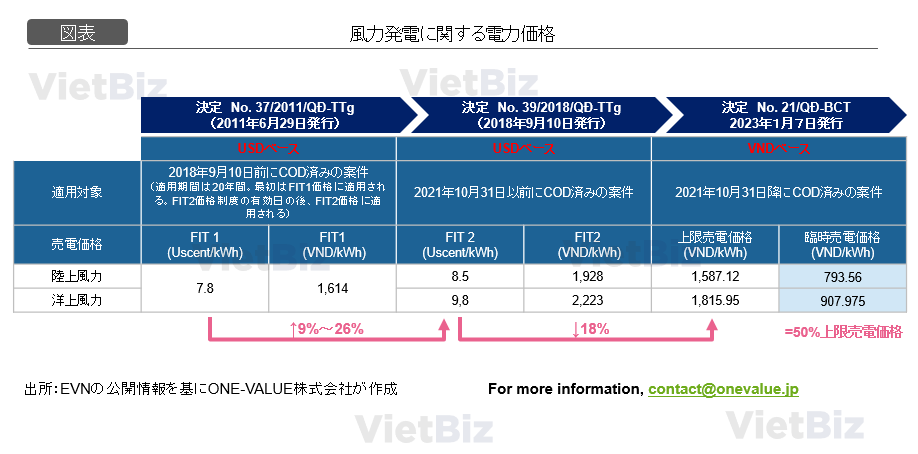

ベトナム政府は温室効果ガスの排出量を削減するため、再生可能エネルギープロジェクトを対象とした固定価格買取制度(以下:FIT)を設けていた。

ベトナム政府は国内の風力発電と太陽光発電への投資を促進するために、2 度にわたって固定価格買

取制度(FIT)を導入、改定した。「FIT1」、「FIT2」、「FIT 制度に代わる暫定的な対策」の概要は

以下の通りである。

FIT1:

開始時期:2017年

適用期間: 2019年6月30日以前に商業運転開始済みの案件に対して、買取価格は、プロジェクトが稼働を開始してから20年間適用される。

FIT2:

開始時期:2020年

適用期間: 2019年7月1日~2020年12月31日の間に商業運転開始した案件に対して、買取価格は、プロジェクトが稼働を開始してから20年間適用される。

風力発電・太陽発電等の再生可能エネルギープロジェクト向けの高いFIT価格のため、2018年~2020年の間に再生可能エネルギーのプロジェクト数が急増した。

2021年10月にFIT制度が完全に終了したことで、今後の再生可能エネルギーの開発において、ベトナム政府はFIT の代わりにDPPA・入札制度等に移行する。

実際、電源と送電網が複雑になるので、現在の固定したFIT価格制度が続く可能性が低い。2023年1月7日に商工省が決定No. 21/QD-BCTを公布し、FIT2価格が適用されない風力・太陽光発電案件に対する上限売電価格を規定したが、FIT2価格と比べて、太陽光発電の上限売電価格が15-28%下がり、風力発電の上限売電価格が18%下がっている。

上限売電価格をもとに、EVNと再エネ発電事業は個別に売電価格を交渉する。しかし、風力発電・太陽光発電プロジェクトの売電価格の計算方法を案内する法的根拠が欠如しており、EVNと発電事業者の間の交渉がなかなか進んでいない。一方で、ベトナムは深刻な電力不足のリスクに直面しているため、商工省はEVNに対し、再エネ事業者との臨時売電価格の交渉を早めるように指示している。

法人税

ベトナム財務省が発行した通達No.78/2014/TT-BTCによると、再生可能エネルギーの投資家に対して、事業内容や設立地域の性質に応じて10%もしくは20%の優遇税率が一定期間適用される。

具体的には、4年間免税・その後9年間50%減税、4年間免税・その後5年間50%減税、もしくは2年間免税・その後4年間50%減税が適用される。

輸入税

ベトナムでは再生可能エネルギーのプロジェクトに必要な設備(固定資産)に対して、輸入税が減免される。

ただし、輸入税免除の対象製品はベトナム現地で生産されていない材料、資材、および半製品のみである。

土地賃貸税

ベトナムでは再生可能エネルギープロジェクトに対して、電力系統接続と変電所工事のための土地使用とリース代が減免される。土地賃貸税については省級人民委員会が土地収用の保障と補助を行う。

地域や省、建設中の土地の賃貸状況(土地賃貸契約締結から最大3年間)や建設完了後などプロジェクトの状況・条件によって異なるが、追加で11~15年間免税出来る場合もある。

付加価値税(VAT)

ベトナムのVATは日本でいう「消費税」と同じであると考えて問題ない。

再生可能エネルギープロジェクトの建設中に発生した費用にかかる仕入れ付加価値税は、発電所が商業運転を開始した後に還付される。

ベトナムの再生可能エネルギー・電力市場の今後の見通し

ここまではベトナムの再生可能エネルギーの現状やこれまでの歩みについて解説してきた。

本章では、ベトナムの再生可能エネルギー市場の今後の見通しについて考察する。

COP26での2050年ゼロカーボン達成表明

2020年11月1日、イギリスで開催された国連気候変動枠組条約第26回締約国会議(COP26)で、ベトナムのPham Minh Chinh首相は、2050年までに温室効果ガスの排出量実質ゼロ(ゼロカーボン、あるいはカーボンニュートラルとも呼ばれる)を目指すことを発表した。

COP26の後、ベトナム政府は天然資源環境省に対し、COP26で発表した目標を実現するための「専務指導委員会」を設置するよう指示した。この指導委員会は2050年までに「カーボンニュートラル」を達成するための、「2050年までの気候変動に関する国家戦略」、「2030年までのメタン排出量削減に係る行動計画」、「グリーン成長に関する国家戦略」などの炭素削減戦略を策定する役割で、2021年末に設立された。

ベトナムは環境保護と二酸化炭素排出に関する国際的な公約達成に向け、カーボンプライシングの整備を迅速かつ積極的に進めていくと考えられる。

2022年11月に開催されたCOP27の初日から、ベトナム代表団は、当時の天然資源環境大臣のTran Hong Haが率い、ベトナムにおけるカーボン市場の形成促進、気候変動に関する約束の実行、およびベトナムのエネルギー転換プロセスに関する会議を行った。COP27において、Tran Hong Ha大臣は、COP26でベトナムが表明した2050年までにネットゼロを達成するという約束を再確認した。大臣は、ベトナムがエネルギー転換分野において、目標達成に向けた総合的かつ包括的な対策を実施していることを明らかにした。

主な理由として、ベトナム経済が外国に対して非常に開放的であることが挙げられる。2023年のベトナムの総輸出入金額は6,830億ドルに達し、そのうちの約73.1%はFDI(外国からの直接投資される企業や事業活動)に由来するものである。

2021年の4,300億ドルというGDPと比較すると、総輸出入金額はGDPの1.6倍であり、ベトナム経済はシンガポールと香港に次いで、東南アジア及び東アジアでトップクラスに開放的であると言える。

しかし言い換えれば、ベトナム経済はやや海外市場に依存しがちであるため、ベトナム政府はできるだけ国際的な圧力及び反発を避けようとする方針がある。そのため、ベトナムは「パリ協定」や「COP26」などで発表したゼロカーボン達成目標を真摯に実現しようとしている。

温室効果ガス:削減に関するベトナム政府の方針

COP26後、ベトナム政府は温室効果ガスの排出量を削減するために、素早く行動を始めた。

2022年1月30日に、ベトナム政府はCOP26 で宣言した「2050年までのゼロカーボン(カーボンニュートラル)」を実現するために「書簡No.30/TB-VPCP」を発行した。また、温室効果ガスの排出削減量を観察する運営委員会も設立した。

「書簡No.30/TB-VPCP」では、将来に踏まえ注力する必要がある8つの重要な目標が明記されている。具体的には以下の通りである。

- 化石燃料からクリーンエネルギーへの切り替え

- 温室効果ガスの排出を削減

- 農業生産と廃棄物処理におけるメタン排出量の削減

- 電気自動車の研究開発と使用の奨励

- 二酸化炭素を吸収するための新たな植林を促進しながら、既存の森林地域の持続可能な管理と利用も促進

- クリーンで持続可能な開発に適した都市を建設し、建築材料の研究・製造・使用を実施

- 国民全体と経済界が団結して政府に同調するように、プロモーション活動を促進

- 気候変動に対応するためのデジタルトランスフォーメーション(DX)の促進

石炭火力発電の開発を制限

PDP8の策定により、ベトナムにおける中期(2030年まで)及び長期(2050年まで)の石炭火力発電開発の基本方針が定まった。

PDP8によれば、2030年、石炭火力発電の総設備容量は30,127MWに達し、ベトナムの電源構成の20%を占める。2050年までに石炭火力発電が全廃される。

ベトナム政府は今後、低効率の石炭火力の発電機の新規建設を許可しない。同時に、20年間以上稼働されている石炭火力発電所は、CO2を回収するか、バイオマス・グリーンアンモニアへの燃料転換を実施する必要がある。稼働年数が40年以上ある発電所は、CO2を回収したり燃料を転換したりしなければ、稼働停止になる方向性がある。

カーボンプライシング

排出される二酸化炭素に価格付けをし、排出量削減にインセンティブを設けることをカーボンプライシングと言う。日本では段階的に導入が進んでおり、ベトナムでもゼロカーボン達成のために整備が急がれている。カーボンプライシングの手法はいくつかあるが、ベトナム政府は2025年に「排出権取引」(排出量取引、排出枠取引と呼ばれる場合もある)という手法を開始することを明言しているため、ベトナムのカーボンプライシングは注目を集めている。

炭素税

炭素税とは、政府がCO2排出量に対して課税することで炭素に価格を付ける仕組みである。

ベトナムでは石炭火力発電所等に対し、「環境税」という名前で既に導入されている。

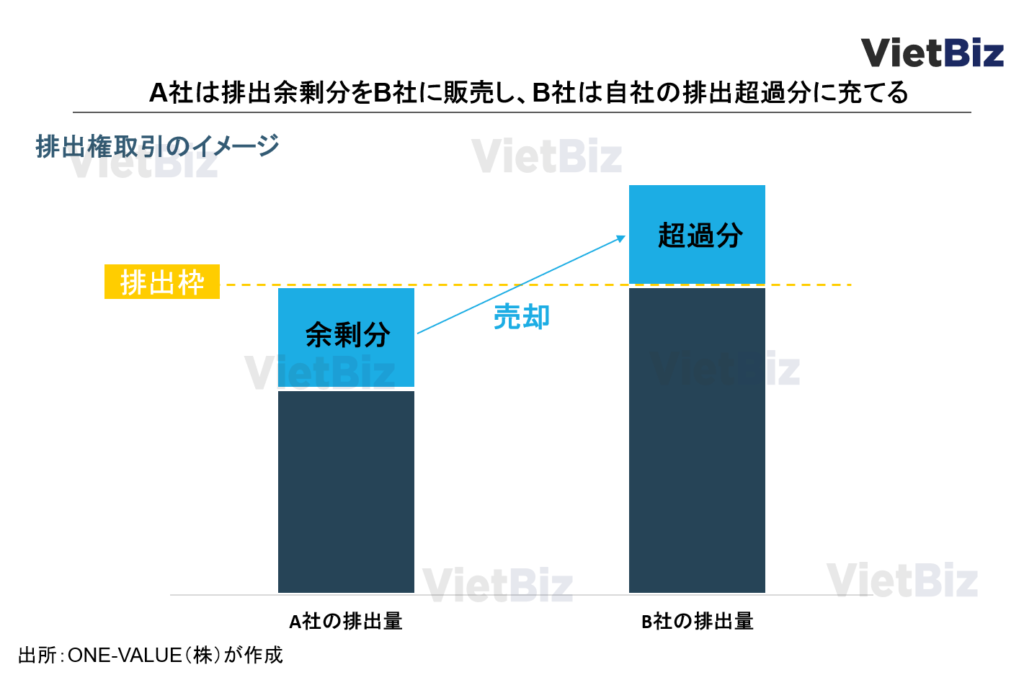

排出権取引

排出権取引は、まず政府が国全体のCO2排出量上限を設定し、それを各企業に振り分ける。そして排出上限に対して余裕が出来た企業が、その余剰分の排出枠を販売することで、炭素に価格付けがされる仕組みだ。余った排出枠の販売で利益を得ることが出来るので、企業の積極的な努力による排出量の減少が見込まれる。

ベトナムにおいては先述の通り、2022年1月7日に発出された「議定No.06/2022 / ND-CP」によって、2025年からの開始が宣言されている。

クレジット取引

クレジット取引とは、CO2の削減価値を証書にして取引を行うことである。日本政府は非化石価値取引、Jクレジット制度、JCM(二か国間クレジット制度)などを運用している。

日本とベトナムの間ではJCMによるクレジット発行が複数実施されており、今後さらに協力体制を強化し促進される見通しである。

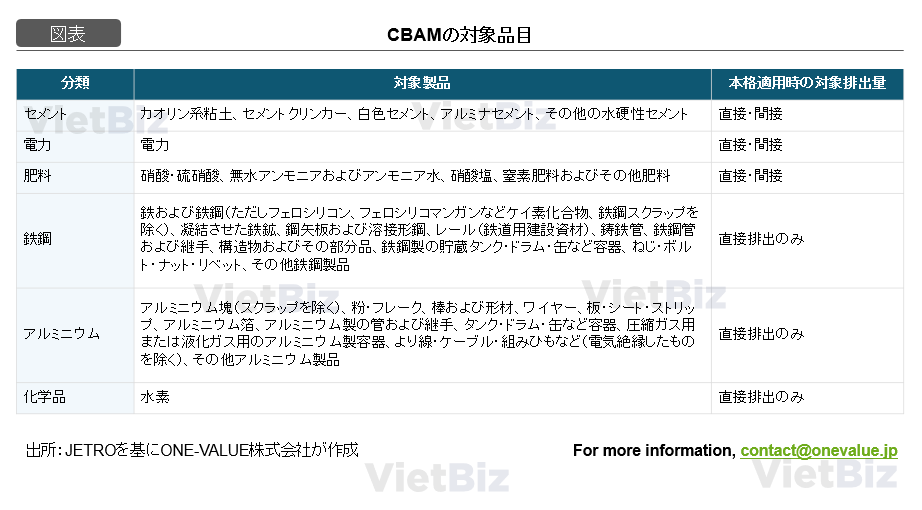

炭素国境調整措置(CBAM)

炭素国境調整措置(CBAM)とは、CO2の価格が低い国で製造された製品を輸入する際に、両国間のCO2の価格差を事業者が負担するという仕組みである。2024年9月現在では、EUを中心に検討を進めている段階である。

欧州委員会は、2021年7月に「欧州グリーン・ディール」の実現を目指した気候変動対策として、「Fit for 55」政策パッケージの一環であるCBAMの規則案を発表した。このCBAM規則は2023年5月17日に施行され、2026年の本格導入に先立ち、2023年10月1日から対象企業に報告義務を課す移行期間が開始された。CBAMは、EU域内で生産される対象製品にEU排出量取引制度(EU ETS)に基づく炭素価格を課す制度であり、同等の価格を域外から輸入される対象製品にも適用する仕組みである。

太陽光発電の制度改正

ベトナムの太陽光発電は、今後売電のルールや価格付けの方法が大きく変わることが予想される。本段落では、ベトナムの太陽光発電市場に取り入れられることが想定される新制度を解説する。

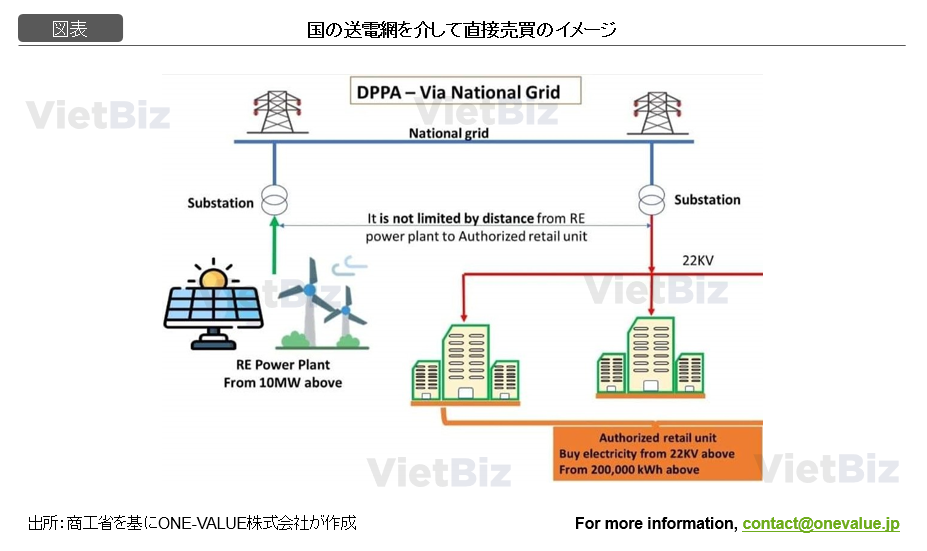

直接電力供給契約(DPPA)

2024年7月3日、政府は再生可能エネルギー発電事業者と大口電力消費者との間で直接電力売買を規定する政令No.80/2024/ND-CPを公布した(DPPA制度)。これにより、屋根置き太陽光発電や廃棄物発電、バイオマス発電プロジェクトが、専用送電線や国の送電網(ベトナム電力公社 – EVNを通じて)を介して直接売買できるようになる。

ベトナム電力市場では、従来各発電所から生産された電力をEVNにしか売電できなった。しかし、DPPAの導入により、電力事業者は民間企業や工場等EVN以外の電力需要者と直接買取契約を締結することが可能になる。

DPPAが導入されることで、ベトナムの太陽光発電産業は発展し続けると予想される。

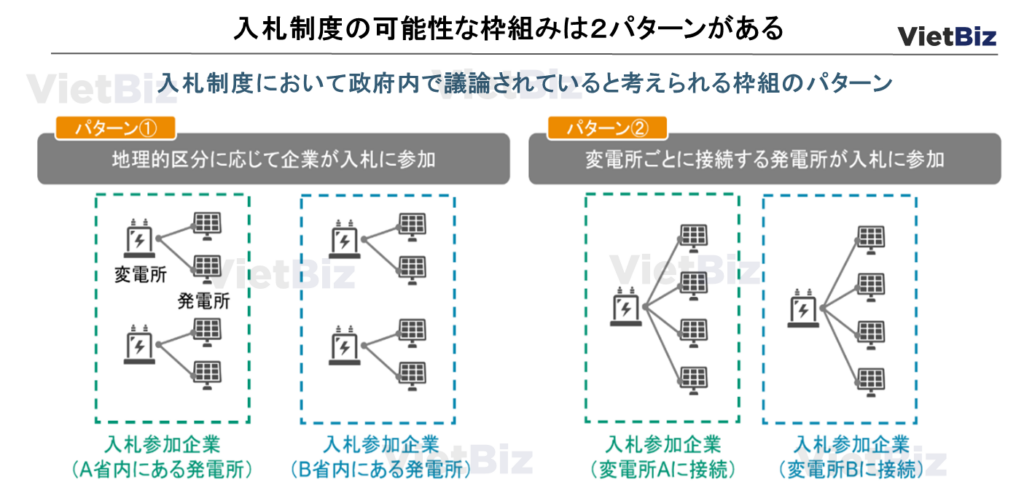

入札制度

DPPA制度と同じように、ベトナム政府は入札制度を実施するためのメカニズムや仕組みを議論、策定している。

入札制度の仕組みについては、次の2つの案が提出されており、政府内で議論されている。

1つ目の案は、省や地域といった地理的区分で企業が入札を行う案である。

2つ目の案は、変電ステーションごとに接続する企業同士で入札を行う案である。

1つ目の案の場合、省といった地理的区分に位置する発電所同士で入札を行うことになり、その地理的区分に属する全ての企業が参加することとなる。

一方、2つ目の案では地理的区分が関係なく、接続箇所が同じである発電所同士で入札を行うことになる。

多くの投資家が関心を持っているものの、現行の電力法では、電力プロジェクトを実施する投資家を選定するための入札手続きに関する規定が存在せず、そのため「23/2024/NĐ-CP号政令」の適用範囲外となっている。現在、電力法(改正)の草案が作成されており、その中で電力プロジェクトを実施する投資家を選定する規定が設けられているが、入札を行うべき具体的なケースはまだ明確にされていない。

当面、電力法(改正)がまだ公布されていない中、2021年~2030年の国家電力開発計画(2050年までのビジョン)に沿ってプロジェクトを遂行していくためにも、一部の電力プロジェクトに関しては急ぎ投資家選定の入札を行わなければならない。これらのケースに対応するため、商工省は、2人以上の投資家が関心を持ち登録している場合に、特定の発電プロジェクトや送電プロジェクトに対して入札を行うことを提案している。

ベトナムの再生可能エネルギー市場における日本企業の参入事例

本章では、ベトナムの再生可能エネルギーに参入した日本企業の事例を紹介する。

熊谷組

日本のゼネコンである株式会社熊谷組は、2021年2月26日に、ベトナムの再生可能エネルギー事業に参画することを発表した。

具体的には、フランスを拠点とする世界的な再生可能エネルギー大手であるQAIR社のグループ企業QAIR International社と、ベトナムの再生可能エネルギー最大手の1つであるTTVN社が共同で手掛けるベトナムCat Hiepメガソーラー事業の事業会社であるBDE社の株式30%を、熊谷組が取得した。

それだけでなく、熊谷組はTTVN社とベトナムの再生可能エネルギー事業の開発・事業運営を共同実施するため、戦略的業務提携を締結した。

熊谷組:ベトナムでの再生可能エネルギー事業に参画 TTVN社と戦略的業務提携契約を締結

熊谷組は「中期経営計画(2021~2023年度)」の一環として、事業戦略の一つに「建設周辺事業の進化」を掲げており、この戦略に基づいて不動産開発事業への取り組みを強化している。特にベトナムでは、再生可能エネルギー分野の重点事業として太陽光発電プロジェクトに参画しており、さらに洋上風力発電の検討も進めている。この取り組みにより、不動産開発事業を加速し、収益源の多様化を図ることで安定した収益の確保を目指している。また、同社はESG方針に基づき、不動産開発分野においても持続可能なコミュニティの実現に貢献することを目指している。

中部電力

名古屋市に本店を置く電力会社である中部電力は、2021年9月28日に、ベトナムで水力発電を中心に再生可能エネルギー事業を展開する現地企業のビテクスコパワー社の株式20%を取得することを発表した。これは中部電力にとって、初のベトナム進出となった。

また、2022年8月16日、東京電力ホールディングスと中部電力が折半出資するJERAは、ベトナムの大手再生可能エネルギー事業者、ザライ電力合弁会社に出資すると発表した。同社は建設中のプロジェクトも含めて60万キロワットの再生エネ電源を保有している。JERAは同社の株式の35.1%を数カ月以内に取得した。取得額は約150億円。

ザライ電力は現地複合企業タインコン(TTC、ホーチミン市)グループ傘下で、ホーチミン証券取引所に上場している。ベトナムは再生可能エネルギーの開発余地が大きいとされ、ザライ電力は太陽光発電や風力発電の開発を通じて2025年までに170万キロワットまで発電能力を高める計画である。

JERAは海外の再生エネ開発に力を入れており、台湾では洋上風力事業に参画しているほか、タイや米国でも風力発電の開発に関わる。ザライ電力への出資により、JERAの再生可能エネルギー電源は現状の178万キロワットから197万キロワットになる。JERAは25年度までに500万キロワットまで伸ばす。

中部電力:ベトナムの再生可能エネルギー事業会社ビテクスコパワー社の株式を取得

レノバ

日本の再生可能エネルギー会社である株式会社レノバは、2021年11月4日に、同社がベトナム・クアンチ省で建設していた「クアンチ風力事業」が、2021年10月31日までに営業運転を開始したことを発表した。

クアンチ風力事業はレノバにとって初の海外進出、初の陸上風力発電事業となった。この事業で発電した電力は、FIT制度に従い売電される。

レノバはこのクアンチ風力事業を、ベトナムの電力会社であるPower Construction Joint Stock Company No.1と共同で進めていた。

レノバ:ベトナム社会主義共和国における「クアンチ風力事業」の営業運転開始に関するお知らせ

レノバとPetro Vietnam Technical Service Corporation(PTSC)は、2022年4月25日に洋上風力発電事業の協業に関する覚書の調印を行った。

レノバの木南陽介社長兼CEOは「再生エネルギー産業の更なる成長が見込まれるベトナムで、洋上設備の建設に高い技術を持つPTSCと協力関係を結ぶことを、非常に喜ばしく思っております。レノバはベトナム政府や省政府、パートナー企業、地元住民の皆様と一致協力して、ベトナムの脱炭素化に更に注力していきます」とコメントした。

PTSCのレ・マイン・クオン社長兼CEOは「エンジニアリングやファイナンスなど、再生可能エネルギー事業開発に総合的なノウハウがあるレノバとパートナーシップを組むことは心強いと考えています。洋上風力発電事業の事業化に向けて、今後レノバと一致協力していきたいと思います。」とコメントした。

イーレックスグループ

イーレックスは、ベトナムをはじめとするアジア諸国で再生可能エネルギー事業を積極的に推進している。再生可能エネルギーの中でも、バイオマス発電は天候に左右されないため、安定した供給が可能である。この事業を地産地消の形で進めることにより、各国のエネルギー自給率の向上やCO2排出削減が期待されている。

イーレックスは、この事業を通じて、開発途上国の経済発展と世界の脱炭素社会の実現に貢献するだけでなく、強固な再生可能エネルギーシステムの構築に向けて、多様なバイオマス燃料の開発も進めていく方針である。

ベトナムでの事業では、バイオマス発電所の建設・運営を目的に設立された事業会社であるHau Giang Bio Energy社に出資している。今後、ベトナム政府と協力しながら、「バイオマス発電所の新設」「既存発電所のバイオマス転換」「バイオマス燃料の開発」などをさらに推進していく予定である。

まとめ

本記事では、ベトナムの電力および再生可能エネルギー市場について網羅的に紹介・解説した。

ベトナム政府のPDP8の策定方向と、最近の商工省の動きを見ると、ベトナムの再生可能エネルギー市場は今後数十年間でさらに成長し続けることが考えられる。

ベトナムの再生可能エネルギーの中でも、風力発電、特に洋上風力発電に注目すべきである。この分野は開発の余地が多く、特に風況が良好なベトナム中南部、北中部地域、中原高地は、まだまだ十分な開発余地が残っている。

太陽光発電の開発に関心のある投資家は、FIT制度の期限が終了することを想定し、入札制度やDPPA制度などの新しい仕組みを理解する必要がある。現在ベトナムの政府監査院は太陽光発電プロジェクトが急増した地域の投資家や地域行政に対して、全面監査を実施している。その結果法規程に違反しているプロジェクトが複数発見されたため、今後ベトナム太陽光発電への投資を検討する場合は、こうしたコンプライアンス面のリスクに十分注意する必要がある。

▼ベトナム再生可能エネルギー市場の市場調査、M&A、ビジネスマッチングの支援をご要望の方は以下からご連絡ください。

【関連記事】ベトナムの再生可能エネルギーについては、こちらの記事も合わせてご覧ください。

ベトナム市場調査レポート一覧はこちらからもご覧頂けます。

ベトナム市場の情報収集を支援します

ベトナム市場での情報収集にお困りの方は多くいらっしゃるのではないでしょうか。

VietBizは日本企業の海外事業・ベトナム事業担当者向けに市場調査、現地パートナー探索、ビジネスマッチング、販路開拓、M&A・合弁支援サービスを提供しています。

ベトナム特化の経営コンサルティング会社、ONE-VALUE株式会社はベトナム事業に関するご相談を随時無料でこちらから受け付けております。